10月22日晚间,华谊兄弟发布公告,公司拟以人民币7.56亿元的股权转让价款收购浙江东阳浩瀚影视娱乐有限公司的股东艺人或艺人经纪管理人(艺人包括李晨、冯绍峰、Angelababy、郑恺、杜淳、陈赫)合计持有的目标公司70%的股权,收购完成后,公司持有目标公司70%的股权。公司股票23日复牌。

这是国内娱乐公司在开掘明星价值方面又一次划时代的变革,标志着娱乐行业从此迈入明星驱动IP的新时代。

记者注意到,截至公告日,浩瀚影视的净资产仅为1000万元。华谊兄弟以超过百倍的溢价收购浩瀚影视可谓“土豪”。

华谊持股将达70% 引领行业明星驱动IP时代

华谊兄弟今日发布公告称,拟以7.56亿元的股权转让价款收购浩瀚影视的股东艺人或艺人经纪管理人(以下合称明星股东)合计持有的目标公司70%的股权,明星股东是指李晨、冯绍峰、Angelababy、郑恺、杜淳、陈赫六名艺人。

资料显示,浩瀚影视主要经营业务包括影视剧项目的投资、制作和发行,艺人衍生品业务的开发和经营。目前股权结构为睿德星际(天津)持股15%,明星股东持有剩余85%的股权。本次股权转让完成之后,明星股东仍合计持有浩瀚影视15%的股权。

华谊兄弟董事长王中军先生表示:娱乐产业竞争的本质在于注意力的竞争,而明星是获取用户注意力且聚合各种生产资源的最佳桥梁。全行业都清楚地了解,明星是IP创造和挖掘最不可或缺的首要资源,我认为娱乐产业已全面进入明星驱动IP的时代,华谊兄弟围绕明星IP制作、流转和价值最大化的布局也已经得到了市场印证。

华谊兄弟总裁王中磊表示:明星IP化最直观的就是明星吸引力可以在多个出口变现,此外还能在多个内外部平台上聚合丰富的资源打造出以明星为内核的IP产品矩阵。而在华谊内部,一个具备IP化能力的明星能够创造的价值不仅仅体现在账面上,还能够激活各业务平台上尚不具备IP价值的资源,包括导演、编剧、剧本、游戏等等,以及输出到外部为合作品牌、企业或平台赋能。

溢价超过一百倍 明星股东保证不被封杀

记者注意到,华谊兄弟在公告中表示,浩瀚影视的净资产仅为1000万元,也即是说,其对应的70%股权的价值为700万元。但此次华谊兄弟却拟出资7.56亿元收购其70%股权,溢价超过一百倍。

对此,华谊兄弟表示,交易价格是依据明星股东承诺的目标公司2015年度经审计税后净利润的12倍确定。

公告显示,明星股东给出了业绩承诺,承诺期限为5年,自标的股权转让完成之日起至2019年。其中,2015的业绩承诺为自标的股权转让完成之日起至2015年末,明星股东为浩瀚影视实现税后净利润不低于人民币9000万元。接下来四个年度,明星股东承诺每个年度的业绩目标为在上一个年度承诺的净利润目标基础上增长15%。

此外,明星股东保证,在标的股权转让完成之日至明星股东不再成为目标公司的股东之日期间,明星股东不会违反相关的法律法规,并且不会成为广电行业管理部门“封杀”对象。若其违反上述约定,则华谊兄弟或浩瀚影视有权,单方面以书面通知的形式终止本协议,并要求明星股东支付违约金或赔偿金。

1.5亿美元增资国际公司

除了明星驱动IP的布局,华谊兄弟此次复牌同时公告的还有:公司拟向全资子公司华谊兄弟国际有限公司增加投入额度不超过1.5亿美元(投资额)的资金。华谊国际将公司向其增加投入的资金主要用于如下几个方面的项目:

一、对华谊国际之下属子公司Huayi Brothers International Investment Ltd.(以下简称“华谊兄弟BVI公司”)进行增资;

二、通过华谊国际或华谊兄弟BVI公司投资(包括但不限于股权投资、以成立合资公司的形式投资等)与公司主营业务有关、或者产业链上下游、周边领域相关的境外企业和项目;

三、通过华谊国际或华谊兄弟BVI公司投资(包括但不限于股权投资、以成立合资公司的形式投资等)主要从事电影、电视剧制作、发行、放映以及艺人经纪管理等相关业务的美国公司或韩国公司;

四、其他符合公司海外战略投资的项目。

业内人士认为,华谊兄弟此次增资国际公司,凸显了其在国际项目合作上持续增长的信心和野心,结合近一年来的不断突进,势必将加快在国际资本及更大领域内的前进步伐。

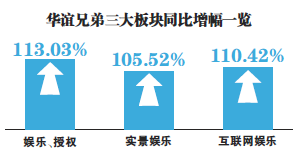

前三季度净利同比增长50%

据华谊兄弟2015年三季度报告显示,今年前三季度华谊兄弟归属于公司普通股股东的净利润为6.14亿元,与上年同期相比增长49.9%,且它的影视娱乐、品牌授权及实景娱乐、互联网娱乐三大主营业务营收较上年分别实现113.03%、105.52%和110.42%的增长。

尽管目前光线传媒、华策影视等公司还未发布完整报告,但从业绩预告的数据显示,华谊兄弟的业绩表现位列业内首位。而此次华谊兄弟大手笔布局明星IP,同时还继续增资旗下国际公司发力投资境外企业和项目,将能进一步巩固业内地位和影响力。

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号