万达影视上市前新一轮融资的投资者之一锁定为A股房企泛海控股。

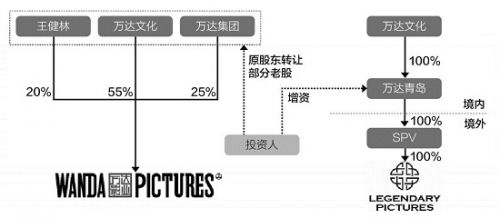

3月5日,泛海控股对外投资公告称,拟通过老股东受让和增资两种方式,共出资25亿元,投资万达影业的两个实体——万达影视及青岛万达影视。完成这次投资后,泛海控股将分别获取万达影视及青岛万达影视6.61%股权和7.59%股权。同时,泛海控股同意万达影视与青岛万达影视以上市为目的而进行合并重组。

今年春节期间,一份《万达影业融资推介书》在投资圈里传阅。

“大部分股权都已经被王健林的朋友们提前锁定了。”多位投资人对记者表示,放给其他投资者的认购份额很少,而且很快被抢购一空。

记者从投资机构获取的上述融资推介书显示,万达影业此轮募集总资金100亿元。

对于上述融资推介书,记者试图联系万达影业求证,但截至发稿未获回复。

万达影业估值约345亿

继万达商业、万达院线先后上市之后,万达集团旗下的另一块重要资产——万达影业也将登陆资本市场。随着一个个上市公司的公告,万达影业上市前的融资版图也日渐清晰。

2月1日,浙江金科的一则投资公告首次让外界窥见了万达影业的筹资上市计划。浙江金科称,将与英才元投资管理有限公司等达成合作意向,参与万达影视、青岛万达影视的股权投资。而英才元投资管理的股东包括巨人投资、泛海资本和新华联控股等资本界明星。但浙江金科一天后又“闪电”公告对外投资终止。

3月5日,“泛海系”再次出现在万达影业的融资名单中。泛海控股的公告显示,该公司的全资子公司与万达集团和王健林签订了《万达影视传媒有限公司之股权转让协议》,以约10亿元收购万达集团和王健林持有的万达影视约6.61%股权。同时,以超过14亿元认购青岛万达影视7.59%股权,照此价格折算,万达影业整体估值约345亿元。

在双方签署的合作协议中,泛海控股方面承诺,将积极配合万达影视、青岛万达影视的上市工作。还同意在两标的公司上市前,不将相关股权转让给任何第三方。

值得一提的是,“泛海系”的实际控制人卢志强与王健林交往颇深。在2014年底万达商业上市之际,卢志强亲临敲钟仪式现场,王健林还在致辞过程中,特别感谢了卢志强。“泛海投资的卢志强、巨人投资的史玉柱、联想控股的柳传智……都是王健林的‘民企兄弟连’。”一位投资人对记者表示,这些民企大佬们参与万达集团的投资,形成一个资源相互渗透的生态体系。

海外上市可能性较大

万达影业的上市之路,也能从泛海控股的对外投资公告中可见一二。

泛海控股表示,公司同意万达集团及万达影视、青岛万达影视均有权为上市之目的,按照本次股权转让中万达影视的股权估值对万达影视及青岛万达影视进行合并重组,根据万达影视和青岛万达影视的各自估值,折算泛海股权投资公司持有相应的合并后公司股权比例。

此外,上述公告亦显示,万达集团在海外收购的美国电影巨头“传奇影业”,隶属于青岛万达影视。也就是说,传奇影业或将与万达影视打包上市。

上述融资推介书中称,预计到2018年,万达影视和传奇影业总收入合计超过80亿元,净利润18亿元。如果万达影业在2016年未实现上市,投资人可选择退出,万达集团将按单利15%的回报率回购投资人持有的股份。

万达影业去哪儿上市?也备受业界关心。一位影视投资人对记者表示,万达影业的特点和优势在于强大的好莱坞资源,以及兄弟单位万达院线的力量,未来可参与合拍好莱坞大片和海外电影市场的发行,这是它的想象空间所在。而且万达影业还将继续收购海外影视资产,因此其赴海外上市的可能性更大。

而对于万达影业高额业绩承诺的实现方式,上述《万达影业融资推介书》中披露,传奇影业与万达主题娱乐及儿童娱乐洽谈IP转化专品与收入分成。万达正向相关部门申请对传奇影业影片进口的专门政策。

“不差钱的万达为何要融资100亿元?”上述投资人分析,为万达影业补血是一个原因,另一层重要原因是为了与巨头们强强联合,为日后更多的合作形成更深的联系,比如大型投资项目——长白山旅游度假区,就有泛海、联想、万达的共同参与。

“尤其是以房地产为主要业务的民企,都在寻求转型,万达就像‘带头大哥’,他来领投、操盘,其他人跟着投资。”他表示,而文化产业只是多数大型民企转型的一个突破口,借此领域,它们的终极目标是形成一个金控集团。

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号