今年一季度全国票房144.96亿元,同比增幅为51%,再次刷新纪录。在此背景下,资本与影视的联姻加速进行,但在A股高门槛的限制下,大量影视公司将目光转向新三板。数据显示,今年一季度,电影与娱乐行业就有19家公司选择挂牌新三板,而去年同时段这一数据仅为3家。更有意思的是,不少登陆新三板的影视娱乐公司前脚挂牌,后脚就准备增发融资。

□现象

新挂牌公司急于增发

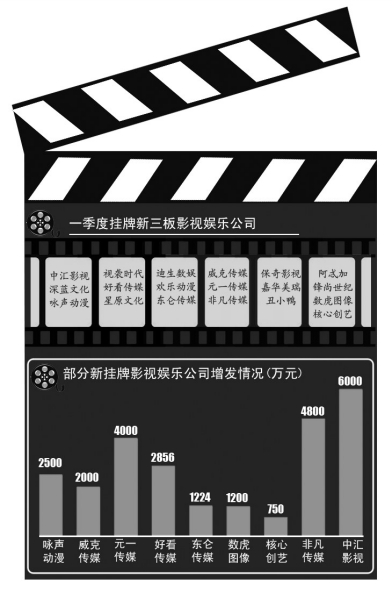

全国中小企业转让系统数据显示,今年一季度,中汇影视、深蓝文化、咏声动漫、视袭时代、好看传媒、星原文化、迪生数娱、欢乐动漫、东仑传媒、威克传媒、元一传媒、非凡传媒、保奇影视、嘉华美瑞、丑小鸭、阿忒加、锋尚世纪、数虎图像、核心创艺等19家影视和文娱公司登陆新三板公开挂牌转让。

在以上19家新挂牌的影视娱乐公司中,有9家公司挂牌后不久进行了增发,占新挂牌公司的近二分之一。

咏声动漫3月3日登陆新三板,4月8日就进行增发。公司拟向深圳市创新投资集团有限公司、广州红土科信创业投资有限公司、广东红土创业投资有限公司三家企业发行股票,共计184.23万股,每股13.57元,增发金额为2500万元。

威克传媒1月21日登陆新三板,2月24日就公告增发股票。公司向天风睿通-通风宝1号影视基金、张兆雁等4名对象发行500万股,4元每股,增发金额为2000万元。

此外,还有元一传媒、好看传媒、东仑传媒、数虎图像等4家公司进行并完成了增发,金额分别为4000万元、2856万元、1224万元、1200万元。而核心创艺则是发布了增发750万元的公告,正在实施过程中。

非凡传媒的增发却进行得不顺利,3月4日发布公告,原定当日完成的增发延期,其原计划是以每股90元-120元的价格,发行不超过40万股,募集资金不超过4800万元。

中汇影视的增发,却是时下流行的债转股性质。据公司2月24日公告,苏州松禾成长二号创业投资中心(有限合伙)认购中汇影视491.8033万股,每股12.20元,合计6000万元。这次定增是为了把债务转化为股权,发行对象即债权人。

娱乐公司融资本领强

据不完全统计,截至4月20日,在新三板挂牌转让的影视和娱乐公司,接近70家。去年下半年以来,近半数影视娱乐公司抛出了定增计划,除上述新挂牌转让公司外,另有大约20家公司已经拿到了27亿元以上的融资资金。

去年底,华强文化一家就抛出了超过12亿的融资计划。根据今年3月发布的公告,此次股票发行面向14名投资者定向发行,价格为每股29元,共计发行4260万股,金额达12.354亿元。除多家私募基金外,新华网股份有限公司也是认购对象之一。这笔融资成为新三板影视公司中融资额最大的一笔。而基美传媒和开心麻花分别以6亿元和3亿元的融资额紧随其后。

其他影视公司的增发金额虽然都没有过亿,但是数额累计起来,也不可小觑。其中,传视影视融资9732万元;能量传播融资8800万元;北教传媒融资8004万元;春秋鸿融资7500万元;青雨传媒融资5072万元;仙剑文化融资4200万元;锐风行融资3563万元;金诺佳音融资3000万元;南广影视融资2520万元;身临其境融资2400万元;昊福文化融资2256万元;中钜诚融资2160万元;世纪工场融资1800万元;银都传媒融资1744万元;每日视界融资1500万元;乐华文化融资1000万元。

融得资金用途各异

记者注意到,上述公司绝大部分在公告中声称,融得的钱将用于补充流动资金,拓展公司业务,增强主营业务能力,提升盈利能力。但有些挂牌公司,增发资金到位后,却未投入演艺或影视制作领域,而是购买了理财产品。

以开心麻花为例,其在3月25日发布的公告称,公司向上海盛歌投资、石磊、东方证券等11名新增投资者,发行共计284.1835万股股票,每股发行价为106元,合计增发3.0123亿元。其中,上海盛歌投资管理有限公司认购80.516万股,金额为8534.696万元;微影时代副总裁石磊认购71.0435万股,合计7530.611万元;东方证券47.365万股,金额为5020.69万元。

但4月8日,开心麻花一纸《关于使用闲置资金购买理财产品的公告》让人大跌眼镜。公告称,公司将运用闲置资金投资于安全性较高、期限较短的理财产品,理财余额最高不超过3亿元,单笔理财期限不超过1年,此理财额度可循环使用。从金额上看,这3亿元闲置资金显然来自此前的增发。

另外,值得注意的是,今年1月4日,开心麻花公告,向公司控股股东、实际控制人张晨发行股票,价格仅为每股2.4元,共152.182万股,金额合计365.2368万元。本次股票发行后,张晨持有公司股份增至2317.6964万股,占发行后公司股份总额52.06%。每股2.4元,可谓白菜价,在今年3月发布的2015年年报中,开心麻花每股净利润就高达3.11元。

锋尚世纪也在3月25日公告,拟以自有闲置资金购买总额度不超过4000万元短期理财产品,投资期限自2016年1月1日至2016年12月31日。

在这些挂牌公司中,有些公司是自一开始,就是奔着创新层去的。以好看传媒为例,在今年1月挂牌转让之前,向包括申万宏源证券有限公司在内的6家具备做市商资格的证券公司发行普通股210万股,每股价格13.60元,募集资金总额2856万元。发行后,公司总股票为2210万股,这也是其挂牌时的总股本。不久之后,好看传媒公告称,公司股票转让方式从协议转让变成做市商。根据新三板分层方案意见征求稿,好看传媒符合方案的第三个标准,即“最近3个月日均市值不少于6亿元;最近一年年末股东权益不少于5000万元;做市商家数不少于6家”,因此其极有可能进入创新层。

□分析

影视产业成长离不开资本市场

财富证券中小企业融资部分析师齐千表示,影视文化产业在我国迅速发展,目前全国有6000多家影视文化公司。2015年,国产影片票房271.36亿元,占总票房的61.58%。可以说,中国影视文化产业已经发展到一定阶段,在这个阶段,必然选择进入资本市场。

首先,通过资本市场筹集资金、盘活资金,影视文化企业可以发展壮大,成为多媒体、跨行业的企业集团,通过资本市场巩固在业内的主导地位。其次,新三板的制度设计促使影视文化公司挂牌。以新三板为代表的资本市场,契合了影视文化产业为代表的新兴产业的需求。影视产业的成长性、灵活性、创新性和娱乐性特点,也与新三板这种新颖的制度和灵活的估值方法相匹配。新三板的影视娱乐公司,通过小额、快速、多次的融资方式,进入资本市场,可以获得更大的发展空间。加上上海战略新兴板待定,使得不少企业回流到新三板。今年以来,新三板的挂牌企业是1600多家,同比增长200%,影视挂牌企业数量也跟着水涨船高。最后,新三板有估值优势。以本周的数据为例,新三板挂牌公司的市盈率在40倍左右,但是主板市场影视公司的市盈率达到了77倍。

行业前景好融资需求旺

有券商分析认为,从已经披露的2015年度业绩来看,影视娱乐行业的基本面良好,传媒细分子行业新事物层出不穷,行业具有积极的活力。这也许就是机构积极参与这个行业投资的原因。

安信证券认为,新三板影视娱乐公司融资需求两旺主要有以下原因:首先,集中挂牌受益于整个影视行业的大发展。2015年不仅是电影市场的大年,同样也是网络剧、网络电影集中爆发的一年。随着线上线下渠道端格局的逐渐固定,以"院线+网络视频"为主体的播放渠道对影视内容的需求开始增多,影视内容公司迎来良好的市场局面,影视公司在资本市场上的地位也在不断上升。

另一方面,影视公司对资金的需求量进一步加大。随着市场竞争的日益激烈,影视公司围绕IP、人才等核心资源的争夺日趋白热化。2015年IP的大热使得IP的版权价格水涨船高,知名IP的版权价格甚至炒到了千万以上。同时影视内容的制作成本也在不断攀升,一些优质的网络剧制作成本已经超过500万一集。这些局势的变化都迫使影视公司需要寻找更多的资金投入到业务运营中来,而挂牌上市则能够进一步增加公司的融资能力,解决企业资金的需求。

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号