2016年8月8日,中国电影宣告将于次日在上交所挂牌交易。

按8月10日收盘价,中影市值已突破260亿元。万达院线上市后连续拉出12个“一字涨停”。假如中影还能有10个涨停,市值将达到680亿元以上,相当于万达院线的80%。只需再有两三个涨停,中影将超过万达院线成为中国电影第一股。

除了“中国电影”这块金字招牌,中影的主要卖点是“完整并极具竞争力的影视全产业链结构体系。”

根正苗红、产业链布局完美、业绩出重,中影为什么努力了12年才登陆资本市场?

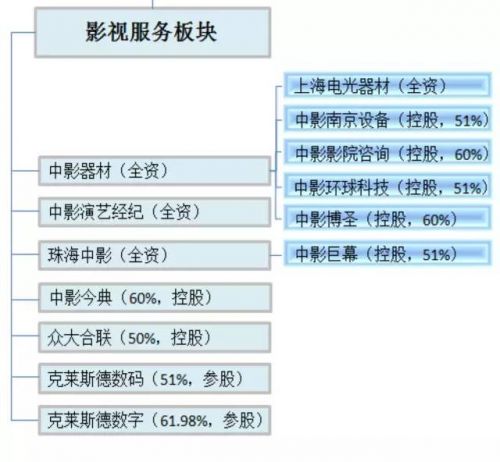

细看财报,中影的核心优势仍然是电影发行,其中既有历史的原因又与主管部门“独家授权”相关;电影放映板块拼凑迹象明显;电影制作板块在机制上天然落后于民营;影视服务板块主要吃“器材饭”,想象空间非常有限。

改制出来的“特殊目的实体”

中影集团的前身为成立于1951年的中国电影发行放映公司,后更名为中国电影公司。1998年,以中国电影公司为集团母公司,北京电影制片厂、中国儿童电影制片厂、中国电影合作制片公司、中国电影器材公司、北京电影洗印录像技术厂等公司作为子公司,电影频道作为其他成员单位,共同组建中国电影集团公司。企业性质为全民所有制,隶属于国家新闻出版广电总局。1999年2月,中影集团正式挂牌成立,注册资金12.38亿。

长期以来,我国进口影片的管理原则是“一家进口、两发行”。即境外影片由中影集团独家引进,然后委托中影及华夏发行。在国产片质量、票房远远落后于进口片的年代,中影独家持有引进权,垄断地位足以令石油、电信、能源、交通领域的央企汗颜。

中国的事业单位可以分为两类:一类天然“离钱远”,只得永久依赖财政拨款;另一类有靠山吃山的本钱,于是带着牌照、资质下海“淘宝”,主管部门乐得他们“自食其力”、“分流人员”,不吝给予税收优惠、财政补贴,所谓“扶上马再送一程”。

由于DNA的缘故,这些脱胎于事业单位的企业不擅长也不愿通过“打打杀杀”去抢占市场,特别热衷于“不战而屈人之兵”。办法就是所谓的“整合”,即在有关部门支持下,由龙头企业出面,把几个、几十个、几百个单位整合为“集团”。

特殊目的实体(Special Purpose Entity,简称SPE)是为资产证券化设立的法律实体,可以采用股份有限公司、信托、合伙等形式。

在国有企业事业单位改制过程中,诞生了一批SPE。例如虎嗅2015年5月8日分析过的江苏有线。“改制SPE”有两个显著特点:

第一,没有真正的“主人翁”。这类单位的各级领导不是企业家,而是由组织部门任命的“国家干部”。他们既非老板又不是“重仓”的投资人,对公司发展没有太长远的打算、对股价涨跌亦无“切肤之痛。”

第二,旗下独立法人特别多。这是因为涉及牌照、资质、人员安置等问题,许多被整合对象无法注销。以中影为例,从1998年整合到2015年末,销额70多亿的公司,子公司多达140家(二级34家、三级106家)。

“改制SPE”是特定历史条件下的特殊产物,不论看起来多么强大,由于缺乏凝聚力、向心力,内部“沟壑纵横”,战斗力要打很大的折扣。

上市是改制的阶段性目标

“改制SPE”的Special Purpose就是上市,让资本市场成为各方参与者兑现利益的场所。

中影的上市进程断断续续拖了12年。早在2004年就启动赴香港上市,因外资进入媒体及娱乐业的政策收紧而作罢。

2008年,中影上市之心再起,此番目的地只能是A股。其时中影企业不象企业,事业单位不象事业单位,上级单位广电总局又是比较保守的部委,决策、改制进度根本不能与民企相提并论。

2009年,华谊兄弟夺得“中国电影第一股”桂冠。次年,中影才联合央传媒、江苏广电、中国联通等7家单位组建股份有限公司。#中影拆VIE架构,“转舵”驶向A股比暴风影音早好几年#

2014年,改制后进入第4个年头,在6月6日这个“六六大顺”的日子,中影向中国证监会报送了招股说明书。但因“资料不齐”而被终止审查。#资料不齐是个体面的说法#

2015年6月,中影再资报送招股说明书,最终于2016年7月获准发行4.67亿新股。扣除发行成本净募集40.93亿元,新股发行后总股本为18.67亿元。募集资金主要用于影院投资及补充流动资金。

估值应采取“分类加总”法

中影主营业务包括影视制片制作、电影发行、电影放映及影视服务业务等四个板块。

2015年总营收72.4亿元,同比增长22.8%。电影发行是中影的“王牌业务”。2015年营收39.53亿元,占了半壁以上的江山,但同比增速仅为10.9%;电影放映收入19.2亿元,同比增长56.7%;影视制作收入8.48亿元,同比增长33.5%;电影服务营收5.18亿元,同比增长9.9%。

在中国电影行业整体欣欣向荣的背景下,中影这位曾经的“带头大哥”业绩颇为靓丽:传统强项——电影发行业务“老树新花”,2015财年录得10%以上的增长;电影放映涨势喜人,支柱地位稳固,大有超越发行业务之势;影视制作收入规模偏小,不过33.5%的增速还是给人良好预期。

尽管同属“电影电视产业链”,但拍摄、发行、放映等业务的特性天差地远。采矿、炼钢、造车及“汽车后服务”也可以说是在一个产业链上,但采矿与汽车后服务差得太远。

因此,中影还是属于多元化投资控股集团,应当采用SOTP(Sum Of The Parts)方法进行估值。也就是将各个业务单元先进行独立估值然后加总。

由于四个板块的质地差别很大,应分别采取不同的方式方法:

影视制作板块,将营收与华谊兄弟、光线传媒的同类业务营收进行对比。参照两家上市公司估值水平,取中得到中影该板块的估值。

电影放映板块,以获利能力为依据,参照万达院线进行估计。

电影发行及电影服务,是中影非常独特的两项业务,找不到可以类比的对象,故采取市销率法(PS法)进行估值。既反应了中影的行业地位,又不受折旧、存货等因素影响。

影视制作板块

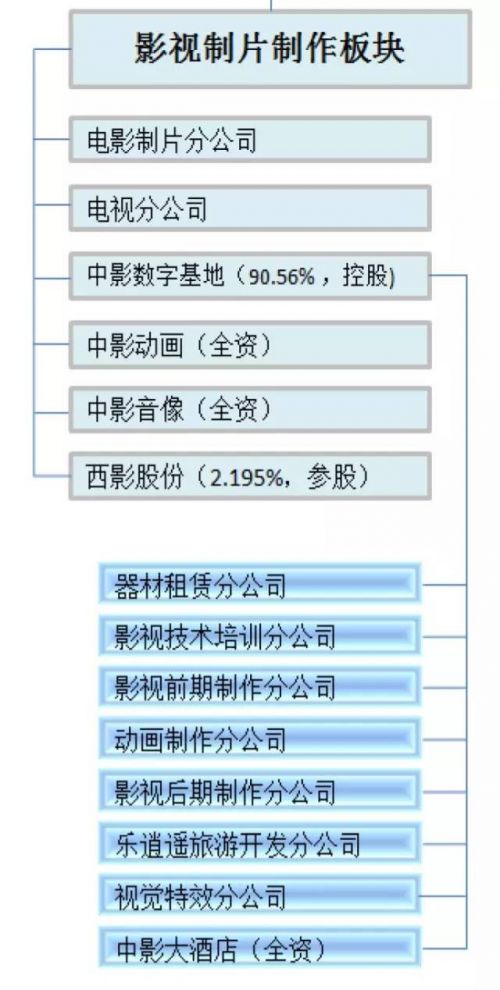

影视制作板块由电影制片和电视两个分公司(不具独立法人地位)及中影数字基地、中影动画、中影音像和西影股份(仅持有2.195%)四家控股/参股公司组成。

成立于2006年6月的中影电影数字制作基地,注册资本达18亿元。截至2015年末,净资产缩水至15.5亿。不到十年亏掉3.13亿,其中2015年亏损6309.4万。

成立于2005年6月的中影动画,注册资本6000万,2015年亏损689.34万。

成立于1988年的中影音像出版发行公司,2015年亏损60.78万。

成立于2000年6月的西影股份,注册资金6000万,2015年净利润10.23万。

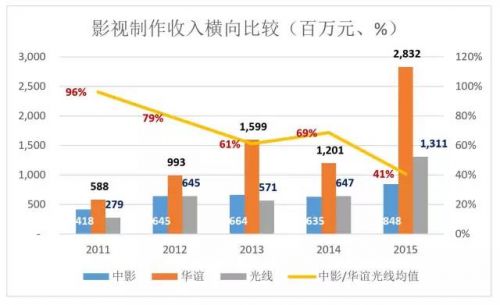

2011年,中影的影视制作板块取得营收4.18亿元,相当于光线、华谊平均值的96%。到2015年,中影这个板块的收入相当于光线、华谊均值的41%,不到华谊的30%。

光线传媒影视业务收入不及华谊兄弟的一半,市值却相差无几(按8月13日收盘价及影视业务收入占比,华谊、光线影视板块估值分别为256亿元和277亿元)。粗略地取中推算,影视制作板块估值约为130亿。

电影放映板块

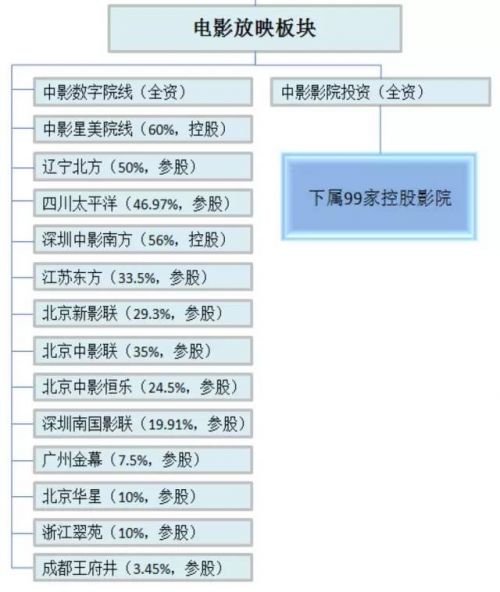

中影电影放映板块的“旗舰”是成立于2007年5月的中影影院投资,注册资本5.5亿元。截至2015年末,下属影院达99家,总资产、净资产分别为16.9亿元和6.4亿元,财年净利润1.5亿元。

其余控股/参股的14家公司良莠不齐且多数不由中影控制。不少公司组建之初,吸收中影微不足道的投资不过是想借中影的名头。

按持股比例,2015年中影从14家公司分享到的净利润不到7300万元。

(单位:百万元)

评估中影放映板块,万达院线是当然的标杆。

万达院线模式是:在万达遍布全国的商业地产附设影院,旗下225家影院均由院线公司全资拥有,2015年总票房和净利润分别为59.7亿元和11.86亿元。

中影放映板块扩张的方式为:一面直接投资影院,一面通过控股、参股等资本运营方式建立院线联盟。尽管声势浩大,但实际收益相对微薄。2015年,中影门下影院总票房达88.89亿元,比万达院线高近50%,但净利润不到后者的五分之一。

严格来讲,中影放映板块的质地与万达院线天差地远,为简化起见仅从当前获利能力考虑,中影放映板块的估值应为万达院线的五分之一,大约160亿元。

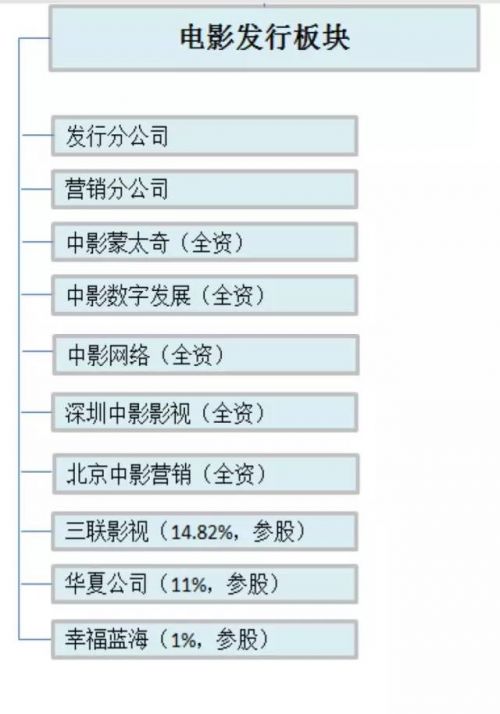

电影发行及电影服务

长期垄断海外影片进口和发行,造就中影在发行领域的独特优势。同样由于历史的原因,中影的器材销售在业内拥有极高的声望,在北京、上海等地的门店是几代专业人员心中的“圣地”。

中影持股14.82%的三联影视,2014年、2015年净利润分别为18万元、17万元;中影持股仅1%的幸福蓝海,业绩未披露。这两家公司似乎不必列入招股文件凑数。

中影网络传媒、中影营销均陷亏损,中影蒙太奇正办理注销。

除了主干,中影发行、电影服务板块的其它公司似乎是扶不起的“阿斗”。

最有意思的是中影于2011年4月全资设立的“演艺经纪公司”,背靠中影这颗参天大树,居然连年亏损。到2015年末,1600万注册资金亏得只剩下324.38万元净资产!

中影两块业务实在难以细究,只好暂且按2倍的PS值来估算。2015年,两板块营收合计为58.73亿元,估值约为120亿元。

通过以上估算,中影估值约为410亿元,考虑概念炒作、次新股等因素,有可能达到600亿一线。

拼凑出来的“全产业链”不值钱,更何况中影搞娱乐根本没有在互联网布局,称“全”有些勉强。

即便没有万达影业的注入,中影市值也难以超越万达院线。

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号