过去一年,因为头部剧高溢价、视频网站会员付费模式兴起、变现渠道增多,电视剧行业无论在头部内容制作还是资本市场的并购中,都扮演了前所未有的积极角色。欢瑞借壳禾欣、唐德收购范冰冰的公司、三七并购中汇、暴风收购稻草熊、嘉行传媒估值50亿,资本的活跃让这个行业内的公司市值一一浮出水面。

《三声》根据电视剧公司的股市市值和最新融资并购,制作了这份过去一年生产爆款剧集的电视剧公司估值排行。

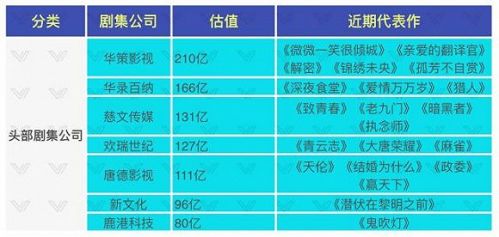

在这几十家估值在10亿-200亿的公司中,头部公司,明星创业公司以及新型制作公司最值得关注。

其中,头部A股剧集公司市值基本在百亿以上,拥有大量明星股东的剧集内容制作公司估值在20-40亿之间,2014年才出现的一批新型制作公司,也靠着单部爆款剧集估值直线上升至10亿量级。

1.头部剧集公司的全产业链玩法

头部剧集公司大多为A股上市,榜单中反映的是其当下的市值。其中华策以210亿的市值排在首位,慈文传媒、欢瑞世纪、唐德影视等以100-130亿的市值排在其后。

规模化的生产能力是这个领域最重要的话题权,头部公司每年都会稳定产出爆款电视剧,同时在广告、发行渠道等剧集周边产业,以及游戏、电影等泛娱乐产业综合发展。其中华策的剧集年产能在1000集左右,其余几家头部公司产能在200-500集之间。

市值排在第一位的华策影视,2016年营收44亿,同比增长67%,净利润4.8亿,同比增长不到1%。“筹划一批、投拍一批、外购一批、发行一批、储备一批”的规模化产出策略,让华策达到了年产能25部剧1000集的规模。

2016年,华策参与出品的《亲爱的翻译官》《解密》《锦绣未央》《微微一笑很倾城》都进入卫视收视及网络点击前十名。通过并购等手段,华策影视目前拥有包括克顿传媒、剧酷在内的8家子公司,依靠旗下公司的差异化定位,其剧集覆盖了大部分受众,并承包了30%以上的爆款剧集。

除此之外,华策在SIP(Super IP)和出海战略上表现积极。华策影视集团创始人赵依芳认为,影视行业未来的发展路径,主要有内容升级、泛娱业态和进军海外三个方向。华策影视围绕这三个方向,投资了O2O旅游企业“景域文化”(驴妈妈的母公司)和游戏公司亿动非凡网络、乐为数码和乐米科技,布局影视IP的泛娱乐化开发;华策还与二十世纪福克斯、索尼、极光影业等开展了系列项目的战略合作,“希望嫁接国际最顶尖的技术、制作水准、市场、资源,讲好中国故事”。同时,华策加码布局了虚拟现实领域,投资了兰亭数字、热波科技、MagicLeap等VR公司。

除华策之外,其他头部的剧集公司市值基本在100-130亿区间内,包括慈文传媒、欢瑞世纪、新文化和唐德影视等,其剧集生产质量具有相对的稳定性,每年基本上会向市场稳定输出1-2部头部爆款剧集,例如慈文的《老九门》、欢瑞的《青云志》和唐德影视的《赢天下》。

其中,将重点放在互联网付费模式和影游联动的慈文传媒,是最接近华策的盈利水平的头部公司。2016年,慈文传媒营收18亿,同比增长近114%;净利润近3亿,同比增长47%。相比华策仅有1%的业绩增长,慈文传媒的盈利支柱来自大幅增长的游戏业务,2016年上半年,其游戏营收达到2.5亿,接近影视剧业务的2倍。

2016年12月,慈文传媒与爱奇艺签署了2.69亿的电视剧合约,董事长马中骏在去年年底时曾明确表示,要以网为主、网台联动,“面对二三线卫视、地面频道的内容我们会缩小制作,甚至砍掉;面对互联网的内容也要以自制、付费为主。”

与电影相比,电视剧需要更大量的艺人资源。通过股权分成,绑定头部流量艺人,成为这些公司打造头部爆款内容的主流思路。欢瑞世纪依赖旗下艺人兼股东李易峰,打造了头部剧集《青云志》和《麻雀》。新文化13亿并购周星驰的PDAL之后,获得了周星驰电影作品20%的优先投资权和《美人鱼》的电视剧版权。

唐德凭借股东范冰冰主演的《武媚娘传奇》市值大涨,其出品的范冰冰主演的《赢天下》独家网络播映权卖出了4.8亿,唐德制作、范冰冰和成龙主演的电影《绝地逃亡》票房收入8.9亿。

2.明星股东与中型玩家

在接下来的阵营中,以新丽传媒、喜天、唐人等中型内容制作公司为主。这批公司的估值在20-40亿之间,且多个公司都有大批明星股东现身,这类公司主要以剧集生产和艺人经纪为主要业务。

其中,正在准备IPO的海润传媒、新丽传媒和山影集团,被看作头部剧集公司后备力量,目前估值分别达到25亿、30亿和40亿,这与借壳上市之前的欢瑞世纪和慈文传媒当时30亿左右的估值处在同一个量级。

向网剧转型是这三家传统剧集公司的关键词。《虎爸猫妈》等传统剧集的出品方新丽传媒,利用传统制作团队,制作出了2016年的爆款网剧《余罪》。擅长涉案剧和战争剧的海润开始在题材类型和播出平台上进行转变,重点开拓都市题材和古装剧。

“以往每年产18部电视剧,主要是基于电视台这个播出平台,但今年会制作8部网剧。和腾讯等视频网站已签协议,现在正处于剧本阶段。”海润影业董事长刘燕铭在去年接受采访时说道。

唐人、东阳欢娱、喜天等老牌剧集制作公司处于每年一到两部作品的生产节奏。这类公司市值基本维持在10-30亿之间。

明星股东是这一类公司进一步开掘资本市场,提升业绩和估值的主要策略。海润传媒曾在2010年谋划港股上市,2012年孙俪等艺人通过PE突击入股,孙俪位列第三大股东,此后2014年海润计划以25亿借壳申科股份,随后借壳受阻,海润的估值暂时定格在25亿。

正在准备IPO的新丽传媒,股东中包括了陈凯歌、张嘉译、胡军、陈凯歌、海清、李光洁等一大批明星。喜天影视的股东除了吴秀波之外,新三板上市前,张天爱、张歆艺等艺人突击入股。

过于依赖某个核心创作者或明星,使得这类剧集公司的内容生产具有某种不稳定性,比如归属于海润影视的赵宝刚和海岩自立门户后,海润就很难在早期擅长的都市青春类型剧上再有作为,靠艺人经纪起家的唐人也屡次遭逢核心艺人的出走。

但这一类公司的发展机遇恰好在于,倚重流量偶像的IP大剧成为多数爆款内容的标配,带有明星光环的剧集公司,可以倚仗明星股东迅速打开资本市场。嘉行传媒以杨幂为招牌,制作了《翻译官》、《三生三世十里桃花》两部爆款剧集后,公司市值从15亿涨到了50亿。

因为具备了爆款生产能力,喜天、稻草熊等中型内容公司成为平台级公司和大型财团的战略投资或并购目标,借助后者的帮助,这些中型公司可以弥补自己在渠道、资金等方面的不足。光线传媒战略投资喜天、海润等剧集公司,阿里影业战略入股稻草熊,万达并购新媒诚品正基于此。

从2013年乐视9亿收购郑小龙的花儿影视和华策影视收购克顿传媒开始,随着文娱市场的繁荣,中型内容公司投靠巨头的故事开始成为资本市场的焦点。2014年,中南重工10亿收购了大唐辉煌;2015年,骅威科技12亿收购了梦幻星生园,后者出品的电视剧包括《千山暮雪》、《金玉良缘》和《寂寞空庭春欲晚》等剧集;2016年,思美传媒9亿并购上海观达影视,后者的代表作品是《旋风少女》。

在此之后,动辄10亿,成为剧集公司的估值起点。投靠巨头资本,或将剧集生产能力规模化和稳定化,无论哪条发展路径,这些明星公司都身份不菲。

3.靠爆款走红的新公司

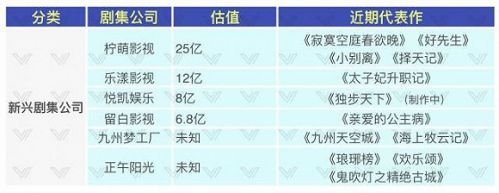

自2014年以来,一批电视剧和网剧凭借“年轻取态”的定位,在主流视频网站和B站走红。背后的出品公司,凭借单部爆款,迅速被市场接受,成为资本追逐的热点,估值基本在10-20亿的区间内。

制作了《太子妃升职记》的乐漾影视估值12亿;热门网剧《亲爱的公主病》背后的留白影视一年内完成了三轮融资,估值达到6.8亿;被B站另类观剧模式捧红的正午阳光制作团队,拿到了华人文化的A轮投资。

对于依赖网剧题材红利的公司来说,如何成为具备标准生产流程的公司,成为接下来要解决的问题。

正午阳光和柠萌影视在这一批制作公司中格外受到追捧,某种程度上受益于具有专业背景的创始团队,从一开始就建立了“小而美”的工业体系,从而能够在成本、流程方面把控得当。成立一年后就相继上线了《寂寞宫廷春欲晚》、《小别离》和《好先生》的柠萌影视,A轮获得了腾讯1亿元以上的战略入股,B轮有弘毅、芒果基金等5亿投资,估值达到25亿。

九州梦工厂的爆红则依赖于对美剧生产模式的借鉴和国内IP泛娱乐产业的成熟,九州梦工厂创始人兼董事长王鹤然说,九州从2014年储备IP版权开始,就确定了电影、电视剧、电商、动漫、游戏等全版权的产业链开发。引入了上市公司中化岩土、微影资本、时尚资本等投资方。

但当下的市值不能完全体现这些新人的筹谋。对于新型内容生产者而言,在如何利用爆款、明星、资本等资源,将生产能力规模化和稳定化,从小公司变为大公司,进而成为泛娱乐综合体玩家的过程中,无论是创作能力还是市场机会都有极大的不确定性。

(实习生王小琦、赵仲尧、戴粤海、郑慧对本文亦有贡献。)

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号