2002年至2014年,中国电影票房从9.5亿元人民币增至297亿元,年复合增长率接近35%.2015年,国产片的爆发带动票房增长近50%.高增长持续到2016年的一季度,春节档的狂欢之后,暑期档、国庆档先后失守,全年以457亿票房收官,同比增长率不到4%。2017年的票房将会呈现怎样的走势?有没有可能再现2015年的疯狂?下面笔者就来介绍申万菱信的测算方法。

思考出发点:票房增长的驱动力中,渠道供给的拉动作用越来越弱,内容供给的拉动作用越来越强

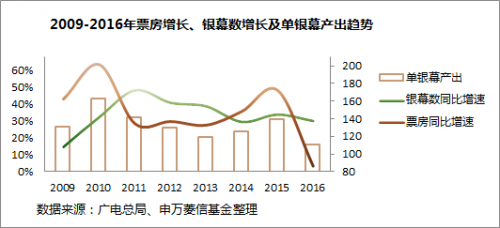

过去的8年,渠道供给拉动票房增长:票房与银幕数年复合增速趋势基本一致,票房的复合增速略高。

截止2016年底,中国的银幕数已达到4.1万块,超过了3.9万块的北美市场,成为了世界上电影银幕最多的国家。2009年的全年新增银幕为600块,到了2016年这个数字为9500多块,每日新增银幕数从2009年的1.6块增至2016年的26块。过去的这8年,年新增银幕数从未下滑,年复合增长率大约为37%;对比同时段的票房年复合增长率大约为39%。

2016年,渠道供给的拉动作用减弱:银幕数持续较高增长,票房增速却显著下降

具体趋势来看,自2010年《阿凡达》带领中国电影市场达到一个小高峰后,2011-2013年票房的增速都不及银幕增速,2014年开始票房增速超过银幕增速,2015年达到短期高点,而2016年票房增速显著下降,银幕数却依然保持着30%左右的增速,与票房增速形成巨大的剪刀差。考虑到新建影院达到成熟期一般需要1至2年时间,即使再往回看,2014至2015年的银幕数增长也都维持较高水平。即使再考虑到2015年的互联网售票补贴影响,假设2015年40亿票补,2016年457亿为真实水平,那么15%的票房同比增速与银幕数同比增速相比,依然有着15%的剪刀差。

内容供给主导未来票房增速变化

2016年票房和银幕数增速的剪刀差,像一个警钟般提示着中国电影行业已经从供给拉动的粗放模式开始转变为需求拉动的、以内容为核心的买方市场。过去的十年,渠道供给拉动票房的同时,影城的圈地式新建、新媒体的推波助澜和2015年开始的互联网售票补贴模式有效地培养了中国观众特别是年轻一代的观影消费习惯;在此基础上看未来的十年,中国电影已经毫无退路地进入了内容时代,未来票房的增速变化主要受内容供给影响。

对于票房测算的启示

自然而然,我们搭建票房测算模型的基础也就是:以内容本身为测算的核心出发点。

由于电影自身的长周期特征和创作周期的影响,电影的“大小年”并非空穴来风。无论是尚未工业化生产的国产片,还是好莱坞进口片,电影周期性的特征都已经很明显。

今年的主题:进口片大年

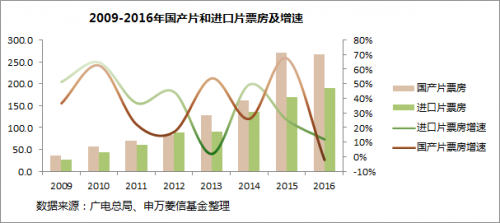

从过往的数据看,2010、2013、2015年为国产片的大年,2010、2012、2014年为进口片的大年,大小年相隔的时间为1-3年不等。由于缺乏IP支撑,国产片内容质量波动性较大。站在年头看全年已放出的片单,国产片今年处于小年的可能性较高,当然也不排除后面国产片票房超预期;但是鉴于2016年的国产片票房相比2015年接近持平,因此基数并不低,在内容拉动票房的核心假设下,我们在后续的测算中假定今年为小年。

去年年底以来,进口片不知不觉中成为了整个票房市场的顶梁柱。从美国已定档的片单来看,多部大IP的续集作品将在今年上映:《变形金刚5:最后的骑士》(北美上映时间:6月23日)、《速度与激情8》(北美上映时间:4月14日)、《加勒比海盗5:死无对证》(北美上映时间:5月26日)等等。2017年毫无疑问是进口片的大年。

接下来进入正式的测算:我们用总票房=国产片票房+进口片票房的公式来进行测算。考虑今年为进口片大年,进口片的票房为核心变量。

1.国产片票房

2015年、2016年的国产片票房分别为271亿、267亿。2017年1-2月份国产片比16年同比下降了19%,考虑今年将网购服务费计入票房的口径差别,1-2月份实际国产片票房下降了25%。如果今年国产片票房要达到与2016年持平,那么3月-12月每月要维持14%左右的增长。由于2017年目前国产片预期不明显,我们假设3月-12月国产片都与2016年持平或者14%左右增长,对于国产片票房的假设,考虑2017年全年国产片与2016年相比下滑9%以及持平两种情况。

2.进口片票房和总票房

2017年,目前已知的,中国已定档和美国已定档的进口片中,有知名前作、或者知名导演演员、市场期待较高的为22部,包括《变形记刚5》、《速度与激情8》、《加勒比海盗5》、《正义联盟》等等。这22部中,大部分都有前作。我们参考UBS对续集电影票房的预测方法,把前作的实际票房按照一定的倍数进行调整,调整之后的数字作为2017年该部作品的预测票房,如没有前作,则用相似的影片做参考。调整倍数为2016年与该电影上映年份的票房之比。例如《变形金刚4》在2014年上映,实际票房为19.8亿元,2016年与2014年的票房倍数为1.5倍,因此预测《变形金刚5》的票房为19.8亿乘以1.5倍,得出29亿左右的预测票房。最后测算出这22部电影的合计票房为220亿元,平均票房为10亿。

对于该方法的准确性,我们取了7部续作在2部以上的进口片作检验,把上一部续作与再之前一部续作的倍数与上映当年的票房倍数去做对比,检验结果为:大IP的票房用此方法基本有高有低,但是差别不大;小IP的票房用此方法可能被高估。

以《变形金刚》系列为例,第四部相比第三部的票房倍数为1.8,调整倍数为2.3,略高估;第三部相比第二部的票房倍数为2.4,调整倍数为2.1,略低估;第二部相比第一步的票房倍数为1.6,调整倍数为1.9,略高估。

进口片测算关键点:通过头部影片的预测票房和假设市占率,反推2017年进口片票房

接下来考虑这22部进口片票房占比的问题。

2016年100部左右进口片,其中38部为分账大片,60部左右为批片,总票房190亿元;其中大于1亿票房的进口片为26部,平均票房5.4亿,合计票房141亿;前22部平均票房6.1亿元,合计票房136亿元。也就是说,前22部进口片占总进口片比例72%。

由于2017年的进口片多为大片续集,因此判断高票房影片的集中度应大于2016年。假设这22部影片大概率为前22部高票房影片,因此,反推2017年进口片总票房的时候,分母不应小于72%。

我们对2012、2013、2014、2015年的前22部进口片的票房也做了统计,占比分别约为83%、78%、83%、82%.2012和2014年为进口片的大年,当年的进口片总票房的增速分别为45%、50%左右。从片单来看,2014年的进口片平均票房优于2012年。

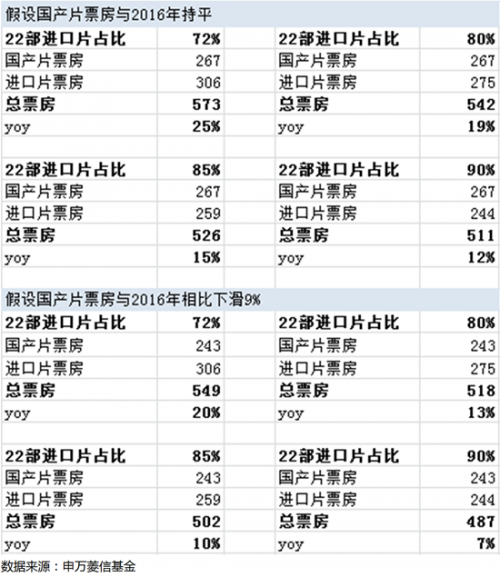

我们选取用72%、80%、85%、90%这四挡占比做了敏感性分析。得出测算结果(均不含7%网购服务):从进口片的增速来看,这四挡占比对应的进口片增速分别约为29%、36%、45%、61%。假设国产片票房与去年持平的情况下,我们判断全年票房增长的波动大约在12%-25%区间,对应511亿-573亿。如果假设国产片票房下滑9%,那么全年票房增长在7-20%区间,对应票房487亿-549亿。考虑到以往前22部进口片占比的情况,在目前时点上,我们认为按照22部影片占比80%左右计算,全年票房增速在13-19%的可能性较高,对应票房518亿-542亿;若还原7%服务费影响,预计增速在22-28%,对应票房557亿-583亿。

以上就是大致测算过程。在以上假设之下,2017年的票房将会在一定区间内波动。笔者认为对于2017年的整体票房不应特别悲观也不应特别乐观,然而,根据以上的测算以及进口片配额进一步放开的预期,进口片票房增速有望回到上一轮的高点甚至更高,需要重点关注。一个好的测算模型,并不是建完就可以一劳永逸的,能够根据后续的实际情况进行不断的调整,才是做模型的意义。至于,600亿票房靠不靠谱?那就看你愿不愿意改变其中的假设了。

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号