日本秋叶原动漫街 图片来源:视觉中国

根据信息通讯业的基本调查等的数据,日本两大内容产业——游戏制作公司和动画制作企业在市场规模、企业规模、雇用形式、外部委托还有权利保有的状况等方面都表现出明显的差异。

PS:本调查以资本金额或出资金额为3000万日元以上的企业为调查对象。

1.动画与游戏的市场规模

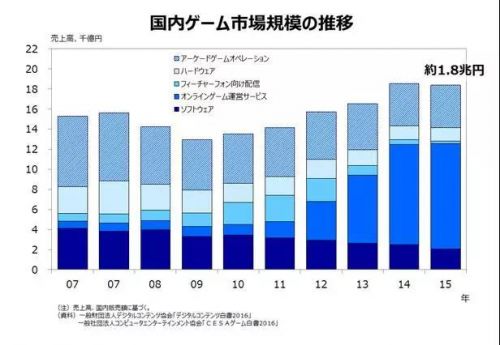

截止为2015年,从动画和游戏市场的规模来看,二次利用市场存在着显著的差异。比起1.8兆日元的游戏市场,动画制作的直接市场只有1700亿日元,但是广义的动画市场达到1.24兆日元(2015年数据,2016年为2兆9亿日元)。

游戏和动画作品销售额的变化呈现出显著相关性。

注:按图表标注从上至下为——街机游戏、硬件、功能手机下载、在线游戏运营服务、软件,并能明显看出在线游戏比重增长迅速,其余的比例都在降低。

---游戏的国内市场规模约1.8兆日元:

从销售额来看,2015年游戏的日本国内市场规模约为1.8兆日元,2009-2014年呈现出不断上升的趋势,尽管遭受雷曼事件的影响出现了一时低迷,2012年又恢复到雷曼事件之前的水准,此后市场规模逐渐扩大,2015年略有下降。

----动画的狭义市场规模为1700亿日元,但是广义市场则达到1.24兆日元。

注:图例按原表顺序为——

LIve 其他 游乐

音乐 商品化 发售

录像 电影 TV

可见在广义市场中商品化的收益占比显著,live2013年开始出现并逐渐上升。

动画产业日本国内直接市场规模为1700亿日元,这个数字比对游戏产业看上去很小,不过近年来“制作委员会”的模式成为主流,动画作品的销售额并不是全部归属于动画制作公司,因此直接销售额与其他各种各样的衍生品销售额数据构成了广义上的市场规模——该数据于2015年达到1.24兆日元,并不比游戏市场逊色。

注:根据《动画产业报告2017》,2016年日本向海外出售版权(电视、电影、配乐等)成为日本动画产业最赚钱的部分,去年各类版权销售额达到了7676亿日元,其次则是周边产品,销售额达5627亿日元。

----游戏和动画销售额变化的相关性:

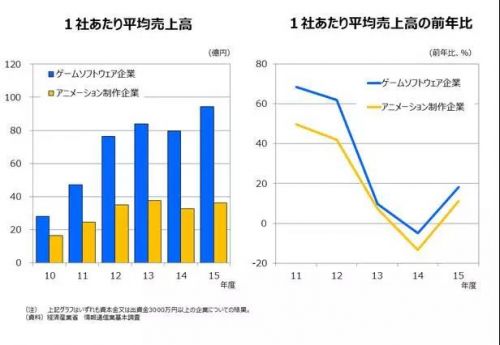

注:图表为左:平均每家公司销售额 右:平均每家公司销售额的去年同比

从以上图表中的数据代表游戏与动画平均每家公司的销售额与变化趋势。左侧棒状图表明游的销售几乎是动画的两倍,但从右侧折线图可以解读出,动画与游戏公司平均销售额的变化非常贴近,两大内容产业不管是从整体市场来看,还是从企业平均销售来看,相关性都十分明显,直接的因果关系目前尚未探明,可能两者的市场需求大致趋同。

2.企业规模的分布

游戏制作企业更两极化,动画制作企业则相反,更集中于中坚阶层。从制作的作品数量来看,游戏制作企业看重“大作”,动画公司则以数量见长。

---规模的分布:游戏公司规模分布两极化,动画集中在中坚阶层

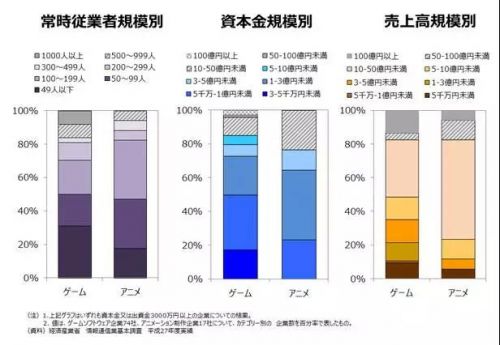

注:不同规模的游戏公司和动画公司的分布比例可见上图。图表从左到右分为常时员工数、资本金和销售额。

游戏公司和动画公司的常时员工人数通常在300人以下,资本规模不超过5亿日元、销售额不满50亿日元的企业约占全体调查企业的80%。

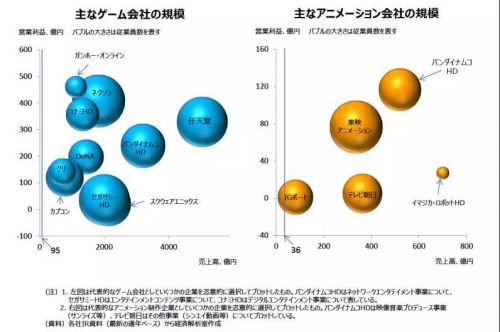

注:横轴表示总销售额,纵轴表示营业利润,气泡大小代表员工数量。

综合常时员工数、资本金和销售额三个图表,游戏业界的企业规模出现了在动画行业不存在的更高位阶层,而游戏行业中规模处于最低阶层的企业比例也比动画行业更多。

也就是说,与动画制作企业相比,游戏制作企业既有规模更大的公司,也有规模更小的公司,分布呈现出两极化,而动画行业则集中在中坚阶层。

---制作数量和单价:游戏公司开发作品数量少单价高,动画公司则相反

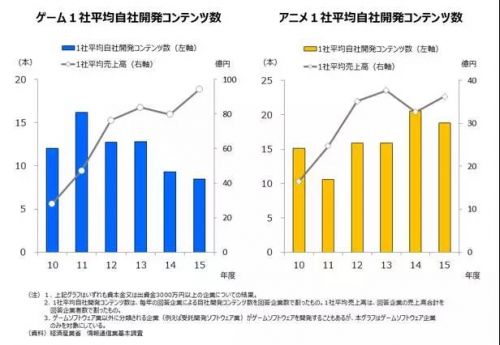

注:两张图表为游戏与动画公司的平均自开发内容数,棒状图为开发数量,折线图为平均销售额。

2015年度游戏公司平均开发作品数量不到10部,但动画达到了每家公司20部左右;从平均销售额上来看,尽管游戏开发数量更少,但平均销售额接近100亿日元,相对而言动画公司该数据显示为35亿日元,比游戏一半的平均销售额还低。

将企业规模的因素也纳入其中来看,游戏比动画企业规模更大,开发作品数量虽少,单价却更高,而动画公司中坚规模更多,并形成了能使作品数量增加,且每家公司收益都能得到提高的结构或体制。

3.销售额与从业者数量存在相关性

游戏和动画销售额与从业者数量存在相关性,游戏公司在2011年度大量雇用兼职人员、动画公司2010年度则大量雇用合同工;单价会随着正式员工比例的变动而变化。

---游戏和动画公司销售额与从业者数量存在相关性:

注:上图棒状为平均从业者数,折现为平均销售额。

2015年度平均每家游戏公司员工数超过200,动画公司则平均每家超过100人,两者呈现出倍数差距。从公司平均销售额来看,游戏公司2011年的收益显著,不管是游戏还是动画公司,平均雇员数与销售额都存在相关性,人手对制作产生了重要影响——这是两者的共通点。

---从业者雇佣形式构成比较:

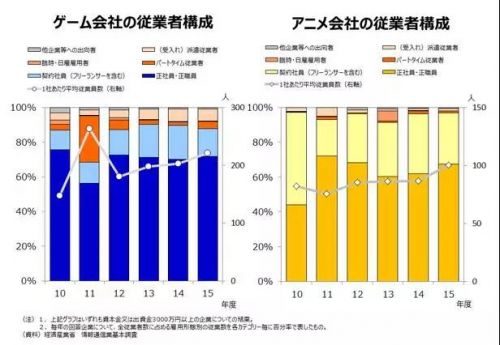

注:图为游戏与动画公司的从业者构成图,两者均是合同工与正式员工占大部分比例。

游戏公司正式员工占比70%,动画公司的正式员工占比约为60%。从图中的构成推移变化可以看出,游戏公司2011年兼职人数占比激增;而2010年动画公司合同工比例升高,2011年部分合同工转为正式员工,因此数据表现为合同工比例减少而正式员工比例上升。

---单价会随着正式员工比例的变动而变化吗?

注:图为游戏与动画单价的变化图,棒状为平均自开发内容数,折线为单价。

游戏公司兼职人员激增的2011年,开发数量增长显著,但是平均单价却没有明显提高,从这点可以得出:由于单价不高的开发业务激增,才会大量采用兼职人手。相反,动画公司正式员工提升的2011年,作品的平均单价有显著提高。

游戏公司和动画公司的开发业务虽说都有所增加,但都没有从一开始就增加正式员工的比例,而是补充兼职或合同工,作品平均单价或许是伴随着正式员工比例的提升而增加的。

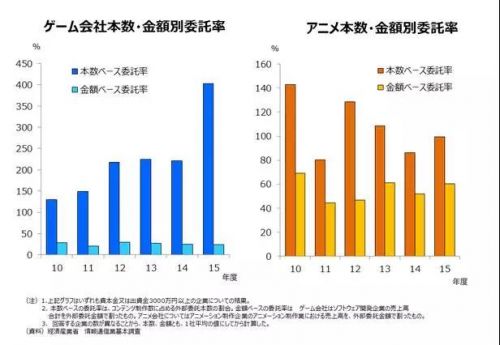

4.外部委托方面存在着巨大的差异

游戏与动画公司在内容制作的外部委托方面存在着巨大的差异,游戏多数为内外分工型,而动画公司多为“一莲托生”型。

---外部委托:游戏公司的海外委托比例更高:

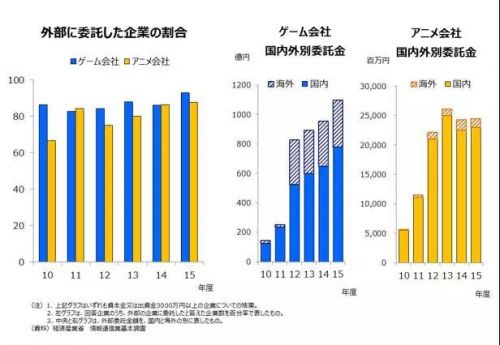

注:从左到右分别是外部委托企业占比,蓝色为游戏公司,橙色为动画公司;游戏公司国内外委托金,条码为海外,单色为国内;最右为动画公司国内外委托金额。

游戏和动画公司都广泛采用外部委托,且委托数逐年平稳上升,但是动画公司2011年委托率尤其高,信息通讯业基本调查的其他数据显示,该年度动画作品单价上升且行业内正式员工雇用比例也显著升高,可见在当时的动画公司制作体制中,作品单价上升的同时,合同工开始转变为正式员工,外部委托数量增加。

根据外部委托金额的变化表可见,游戏公司和动画公司在2012年度面向海外的外部委托比例增加,特别是游戏公司海外委托激增,与动画外部委托的比例拉开差距。这种现象的产生可能是两者在海外市场的地位差异以及游戏与动画在CG尤其是3DCG化的程度差引起的。

---游戏公司为内外分工型,动画的分工集中于内部。

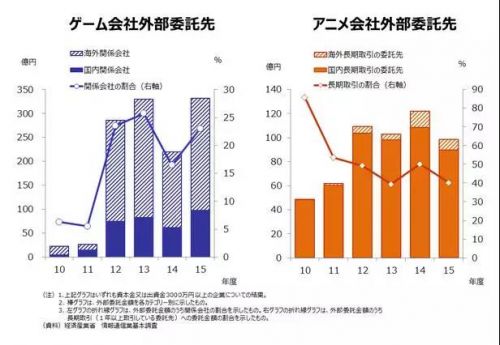

注:左图为游戏公司外部委托方,条码为海外关系公司,纯色为国内关系公司,折线为关系公司占比。右侧为动画公司外部委托方示意图,各形状代表与游戏相同。

上图比较了游戏对“关系公司”与动画对“长期客户(1年以上)”的委托状况比较。游戏公司对关系公司的委托比例2015年接近1/4,国内外分开看的话,对海外的关系公司委托更多,特别是面向海外开展的大制作,最初会委托海外关系公司制作海外版;游戏公司会更积极地购入海外的先进CG技术。另一方面,2015年动画公司面向长期合作客户的委托比例占40%,数据显示随着时间的推移,该长期合作公司从2010年开始呈下降的趋势,小篇幅作品的委托数量变多,可能是受短篇(3个月为单位播送的篇幅)深夜动画增加的影响。

总的来说,游戏公司的零散委托更多,长期稳定委托主要交付给海外关系公司,呈内外分工型,而动画公司以国内长期稳定与短期零散委托并行的情况为主,为内部分工型的委托结构。

---游戏公司以小部头委托和低价为主

注:上图为游戏与动画公司委托件数与金额的比例。深色表示件数,浅色表示金额。

游戏公司外部委托件数比例出现了增长趋势,2015年达到自开发内容数的4倍,但是以金额为基础进行比较的话,开支占销售额的比重不到3成。这说明每部作品的委托业务的部分其实很小,证实了游戏公司的外部委托多数为作品的小部分制作。

动画公司以件数为基准的委托率根据年度不同而存在差异,但基本维持在不超过自开发数量1.5倍的水平。2015年只有1倍的数量——1部作品只有1件委托或并不进行委托的情况也是存在的。但以金额为基准的话,可以看出约一半的收益花费在外部委托上,从这个比例可以看出动画的委托任务较大,国内长期合作方占外部委托合作方多数,并呈现出一荣俱荣的特性。

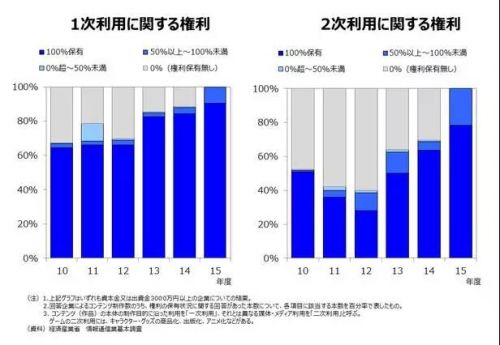

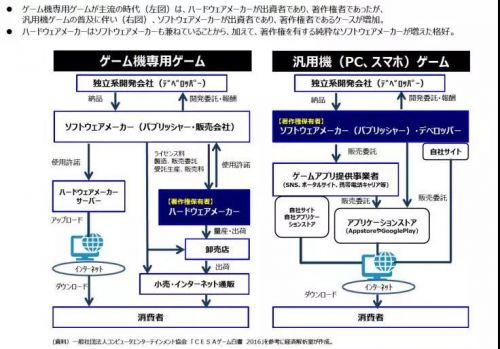

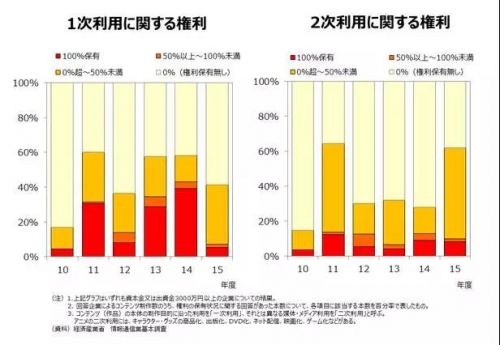

5.著作权保有方面存在着巨大差异

同样是内容产业,在著作权保有方面游戏和动画也存在着巨大差异,游戏公司保有著作权接近100%,而动画公司的权利基本低于50%。

---游戏公司近年著作权保有比例较高:

注:图为游戏制作公司一次利用及二次利用权利保有比例。

游戏与动画产业的权利均属于无形财产权,其价值体现在销售额上,如何管理著作权左右着公司的收益,上图代表着游戏公司自开发内容相关的一次利用以及二次利用的权利保有比例及其分别构成比。

左图是2015年一次利用的权利(作品本身的贩卖权利)100%保有内容超过9成,剩下虽然还有1成但还能保有其权利的50%,回顾这几年的发展,2010年100%权利保有的内容占比60%,2010-2015年这5年间保有占比一直都在上升。2012年无法保有权利的内容达到3成以上,但这5年这个比例不断消减,说明在权利保有方面游戏公司显示出积极的姿态。

右图为产权二次利用的情况,尽管2010年度半数的内容权利呈现未持有状态,2015年持有100%比例达到80%,50%以上的保有比率也达到10成,在取得二次利用的权利方面,游戏公司的积极性可见一斑。

左图为游戏机专用游戏的主流形式,其著作权持有者为硬件制作公司。而右图为PC端、智能手机游戏的产业条线,著作权所有者为软件开发者与发行者。

---动画公司的权利持有比例持续低位

注:图为动画制作公司一次利用及二次利用权利保有比例。

右侧的图表为二次利用的权利,原先保有比例不满50%的内容占据9成,2015年这种状态没有改善,在权利持有比例持续低下的背景中,制作委员会的资金调用和运营模式成为主流,出资者共有著作权的情况也有所增加。

动画公司2015年度一次利用权利(作品本身的媒体利用)持有内容为0的比例超过50%,保有比例不满50%的内容合计占比90%以上,回顾2010-2015年的推移,至2014年持有50%的情况虽然有所上升,但到了2015年该数据又呈现出回落的形态。

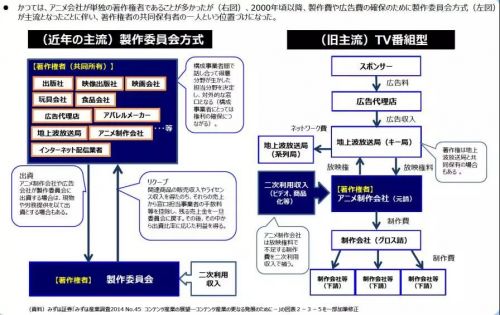

制作委员会为著作权所有者,由著作权共有者(出版社、录像出版社、电影公司、玩具公司、食品公司、广告代理商、服装制造商、无线电视放送局、动画制作公司、网络配信业等)共同出资给制作委员会,而委员会将收益按出资比例返还给上述共同出资者。

而在旧主流中,著作权属于动画制作公司。

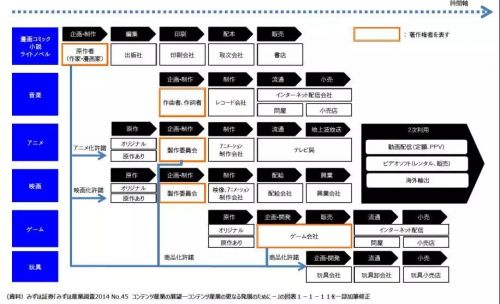

注:以上红色方框表示著作权所有者。漫画与小说著作权为原作者;音乐则属于作曲者与作词者;动画与电影的著作权属于制作委员会;游戏则属于游戏公司,玩具视内容形式而定。

6.措施的不同

游戏公司采取的措施是直接获得海外市场份额与技术,动画公司则专心致力于二次利用市场。

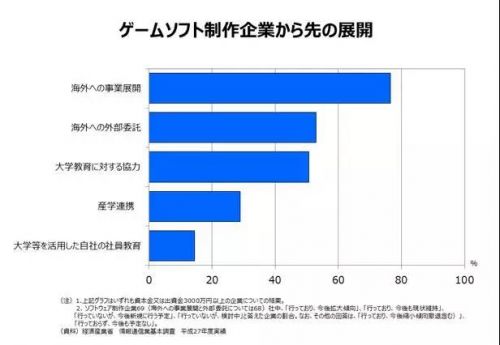

根据信息通信基本调查的数据、以及游戏与动画公司今后事业展开方向的问卷调查结果可见,动画和游戏公司的选择方向也大不相同,尽管无法进行直接的比较,但也能够从两者今后事业发展的构想中窥见一斑。

游戏公司在面向海外的发展方面“维持目前的现状”、“还会不断向海外扩张”、“今后会有新的计划”等回答接近80%,向海外扩张的理念占据被调查多数。在外部委托方面,由于今年来海外委托业务不断增加,被调研的公司对“面向海外的外部委托”这个议题关注度很高。

其他备受关注的发展方向还包括提高应用于大学等社会资源的技术。因为海外委托也有获得高超技术的目的,在事业发展中“获得新技术”也成为各家公司的重要课题之一。

游戏的直接市场规模很大,尽管目前二次利用市场的规模没有那么明显,游戏公司正在积极改善二次利用权利的持有状况,二次利用实际上也正在成为游戏产业发展备受期待的部分。

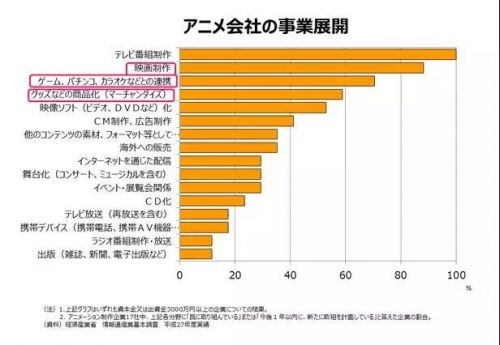

---动画公司关注的是如何更好的发展二次利用市场,以及更好的保有产权。

动画产业对“电影制作”、“游戏、弹珠赌博机、卡拉OK联动”、“商品化”等有关二次创作的事业、以及对“TV番组制作”、“CM制作、广告制作”等通过制作电影视频等资源进行活用等方面关注度更高。由于比起直接市场,动画作品二次利用产生的娱乐等广义市场规模更大,因此如何更深入地二次利用市场成为动画产业发展的重心,更多公司意识到持有二次利用权利的必要性。

以上为日本游戏产业与动画产业对比的6部分内容,反观日本近几年两大内容产业的发展,著作权、二次利用市场与人才需求成为三大不可或缺的关键词;随着时间的发展和市场需求的变化,日本内容产业也形成了自己的主流模式,或许对中国内容产业的发展能起到一定借鉴意义。

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号