6月25日晚间,万达电影宣布了资产重组方案,这也意味着,停牌近一年后的万达电影重组方案终于“落听”了。

就本次重组方案,我们为你划了以下几个重点。

估值缩水

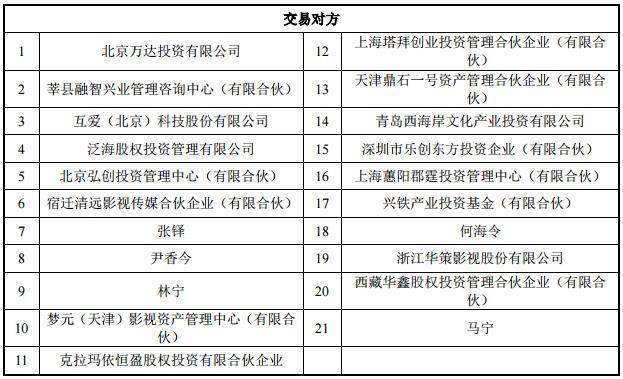

万达电影发布的资产重组方案是:上市公司拟以现金加发行股份的方式,作价116.19亿收购万达投资等21名交易对方持有的万达影视96.83%的股份。

相比2016年的重组方案,万达电影此次公告的草案在标的构成、交易对价、估值方面进行了调整。

重组后,整体估值大幅下调—— 此次万达影视的作价以评估值为基础,评估报告显示,截至2018年3月31日,万达影视100%股权的母公司口径的所有者权益账面价值为50.8亿,评估价值为120.02亿,评估增值69.22亿,增值率136.25%。

这一估值较两年前的重组方案缩水近25%——2016年上半年,万达电影曾尝试收购万达影视,当时万达影视整体估值超过370亿。

放弃传奇影业

本次被收购的资产主要包括电影、电视剧和游戏。纳入并购体系的主要是三家公司,分别是万达影视、新媒诚品和互动互爱。

相比上次,此次的重组方案在资产结构上产生了变动,重组标的不包括传奇影业。

万达电影的重组过程长达两年之久,难度主要来源于传奇影业。

去年4月,王健林公开表示:由于传奇影业去年的业绩不够理想,已经把它从这次上市的计划当中剥离了出来。

重组历史

2016年2月24日,万达电影宣布因重大资产重组停牌,重组对象为万达集团旗下影视类资产,交易对象包括万达投资、万达文化集团、泛海投资、北京弘创投资管理中心等公司和机构。

5月12日,交易各方签署了《发行股份购买资产协议》。根据协议,上市公司将以372亿对价收购万达影视,并通过不超过10名投资者增发募集资金80亿,发行价为74.84元/股。购买及募集合共增发6.04亿新股,占扩大后股本的34%。

但是,该方案于5月24日被深交所问询,并被要求对重组标的预估值、交易作价、业绩承诺的合理性等问题进行充分说明。

8月,万达电影称,公告后证券市场环境发生了较大变化,继续推进本次重大资产重组的条件不够成熟,重组中止。

至于重组不成功的原因,虎嗅研究总监Eastland曾总结如下:

首先是标的资产存在问题。万达影视、青岛影投、互爱互动于2016年5月启动业务、管理、财务、人员等方面的内部整改。跨国收购的美国传奇影业体量大,且“涉及中美两地电影制作业务”。

其次是传奇影业被收购后,万达预计2016年即可扭亏为盈。但经不住“拷问”,万达不敢再打包票了。

最后是“证券市场环境发生了较大变化”。

万达没说的是,拟以372亿收购的资产包含216亿“商誉”,“扭亏为盈”亦有“画饼”之嫌。但万达事前肯定与监管当局进行过初步沟通,不可能冒然提交并公布增发幅度达34%的重组方案。“环境发生较大变化”才是方案被中止的真正原因。

2017年7月4日,万达电影再次为“影视类资产收购事项”停牌,并承诺“争取在8月3日前披露重组预案”。随后,万达电影宣布拟发行股份购买万达影视传媒有限公司100%股权,重组剥离了之前的传奇影业。此次公布的收购方案正是近一年前的重组事项。

重组方式

万达电影此次收购,采用现金支付和发行新股相结合的方式。根据公告显示,上市公司向万达影视大股东万达投资支付26.93亿;其余部分拟以50.00元/股的价格向交易对方发行1.79亿股的方式支付。发行完成后,万达电影总股本将由11.74亿股增至13.53亿股。

对于为何采取这种方式收购,腾讯证券的报道写道:“支付部分额度的现金,是为了降低新发行股份的份额。因为证监会最新规定指出,新发行股份不能超过发行前总股本的比例的20%。”

业绩承诺

此次方案中,双方签署还了业绩承诺及补偿条款:万达投资承诺万达影视2018年度、2019年度、2020年度承诺净利润数分别不低于8.88亿元、10.69亿元、12.71亿元。而上一次重组方案给出的业绩承诺是2016年~2018年,合并报表中扣除非经常性损益的净利润累计不低于50.98亿元。

如万达影视在协议约定的盈利预测补偿期内任一年度实际实现的截至当期期末累积实际净利润数未达到截至当期期末累积承诺净利润数,则万达投资应依据协议约定的方式对上市公司进行补偿。

股东变化

本次交易后,王健林对万达电影的持股比例由原来的48.09%降至41.75%,仍为实际控制人。

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号