美东时间周二盘后,全球流媒体娱乐服务商奈飞(NASDAQ: NFLX) 发布了截至2020年12月31日的2020年第四季度财报及全年财报。

财报显示,奈飞四季度营收66.4亿美元,略高于市场预期的66.3亿美元。

财报显示,四季度订阅用户增长大超预期,净增851万,高于市场预期的606万。全球流媒体服务付费用户突破2亿大关。

此外,奈飞计划2021年实现现金流中性,2021年以后每年保持正现金流,将不再需要外部融资,并考虑股票回购。

奈飞订阅用户规模增长远超预期和现金流前景提振,推动奈飞股价在盘后交易中大涨12.27%,报563.32美元。

(腾讯自选股截图)

新冠疫情推动奈飞付费用户破2亿大关

2020年,全球公共卫生事件催生了“宅经济”,这让奈飞妥妥成为疫情“受益股”。受新冠疫情影响,人们被迫居家,线下娱乐活动受限,“成就”了奈飞,推动奈飞用户疯涨。

财务数据显示,截至2020年12月31日,奈飞全球流媒体服务付费会员为2.0366亿人,突破2亿大关,较去年同期的1.6709亿人,增长22%。

2020年,付费用户规模的增长,推动了公司营收的增长,同时也让该公司的股价暴涨,为投资者提供了强劲的收益。

奈飞的核心战略是在全球范围内发展流媒体会员业务,这也是公司的主要收入来源。

全球流媒体付费会员资格,是衡量奈飞的一个关键指标。该指标衡量的是已经注册并付费订阅以接收流媒体服务的全球用户数量。

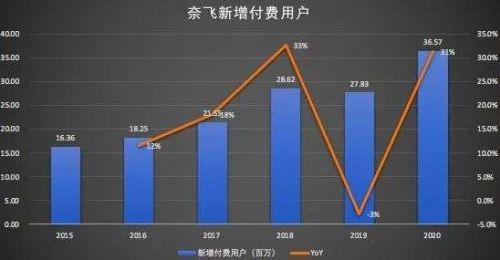

一般情况下,每年一季度和四季度,是奈飞用户增长的高峰期。然而,2019年奈飞付费用户增速出现了负增长。

(数据来源:奈飞财报)

受益于新冠疫情催生的“宅经济”,改变了奈飞付费用户负增长的颓势。

2020年前9个月,奈飞付费会员用户增长规模就超过了2019全年。2020全年,奈飞净增3700万付费用户,较2019全年净增的2780万付费用户增长31%。

不过,SimilarWeb的数据显示,奈飞在北美的网站访问量出现放缓迹象,但国际访问量继续攀升。

去年12月,来自美国和加拿大地区(UCAN)的月均独立访问人数下降至5790万,较去年8月的峰值下降了4%。但国际访问网达到了1.405亿的新高,较去年9月的峰值增长了10%。

这一定程度上反映出,奈飞国内付费用户已触及天花板,付费用户增长主要集中在亚太以及欧洲、中东和非洲地区。

财报显示,2020年第四季,奈飞全球流媒体视频服务的付费用户净增851万人,低于去年同期的876万净增。

其中,美国和加拿大地区(UCAN)流媒体服务的付费用户为7394万人,净增86万人,高于去年同期55万净增;

欧洲、中东和非洲地区(EMEA)流媒体视频服务的付费用户为6670万人,净增446万人,高于去年同期442万净增;

拉丁美洲地区(LATAM)流媒体视频服务的付费用户为3754万人,净增121万人,低于去年同期的204万净增;

亚太地区(APAC)流媒体视频服务的付费用户为2549万人,净增199万人,高于去年同期的175万净增。

智能应用程序公司对智能手机用户的一项调查显示,奈飞目前是韩国最受欢迎的流媒体服务平台。截至去年年底,奈飞在韩国的用户数就达758万人,付费用户达到410万人。

付费用户规模的增加也带动了公司营收和净利润的增长。

综合奈飞历史财务数据来看,其季度营收同比增速保持了较稳定的增长。财报显示,2020全年,公司应收249.96亿美元,较2019年的201.56亿美元,增长24%;净利润为27.61亿美元,较2019年的18.67亿美元,增长47.9%;摊薄后每股盈利6.08美元,去年同期为4.13美元。

2020年第四季度,奈飞实现66.44亿美元的营收,较去年同期的54.67亿美元,增长21.5%,较上一季度增长3.2%;净利润为5.42亿美元,较去年同期的下降7.7%;摊薄后每股盈利1.19美元,去年同期录得每股盈利1.3美元。

按业务部门划分:

来自于美国和加拿大流媒体视频服务的营收为29.80亿美元,同比增长12%,环比增长1.6%。

来自于欧洲、中东和非洲流媒体视频服务的营收为21.37亿美元,同比增长37%,环比增长5.8%。

来自于拉丁美洲流媒体视频服务的营收为7.89亿美元,同比增长6%,与上一季度持平。

来自于亚太流媒体视频服务的营收为6.85亿美元,同比增长64%,环比增长8%。

综合上面数据来看,亚太地区是奈飞流媒体服务收入增长的区域,其次是欧洲、中东和非洲地区,这与奈飞付费用户增长趋势相吻合。

竞争加剧 2021奈飞多项财务指标将承压

新冠病毒肺炎在全球的持续蔓延,让线下影院受到重创的同时,市场对流媒体的需求却是与日俱增,这也吸引了Disney+、Apple TV+、背靠AT&T(美国电话电报公司)的华纳集团的HBO Max、亚马逊Prime、环球影业科技和影视领域等巨头入局。

巨头涌入,势必会让流媒体行业大战将越发激烈,奈飞在全球范围内发展流媒体会员业务的核心战略,面临各项挑战。

如果从流媒体平台总订阅用户的规模来看,奈飞可以说是遥遥领先,但吸引新用户方面和优质IP方面,迪士尼等具有的实力不容小觑。

2019年11月12日,迪士尼推出了月费为6.99美元的Disney Plus。5个月后,用户就突破了5000万。要知道,奈飞此前用了7年时间才达到这样规模的用户量。据媒体报道,截至2020年12月2日,Disney+拥有8680万付费会员。

回头看奈飞,在坐享疫情红利的前提下,奈飞2020全年流媒体新增付费会员3700万。而Disney+上线一年多一点的时间,同样坐享了2020年的疫情红利,Disney+的付费用户增加超8000万,远超奈飞新增付费用户规模。

对于迪士尼付费用户规模增加,奈飞投资者关系副总裁Spencer Wang则表示,在迪士尼8700万用户中,约有30%自来Hotstar,这是迪士尼在印度推出的流媒体平台,而印度的美用户平均收入较低。

全球媒体研究公司尼尔森曾经在其”Tops of 2020”的研究报告中表示,去年10部流媒体播映最多的电影中,有7部是2019年11月在Disne+上播出。

同时,市场研究公司的数据显示,总体流媒体收视情况也发生了变化,奈飞仅站用户使用流媒体时间的28%,低于2019年的31%,迪士尼约占到6%左右。

从当前疫情推广缓慢和全球疫情持续蔓延的情况来看,各家流媒体平台都可能持续从消费者的居家“宅”经济中受益。对于流媒体平台而言,除了订阅用户规模这一个核心要素外,带动平台营收和净利润增长的另外一个因素是人均收费。

2019年迪士尼推出的Disney+月费为6.99美元,迪士尼曾透露,将从2021年3月起提高流媒体订阅的月费; Warner Media推出HBOMax流媒体,定价为14.99美元;亚马逊的Prime Video也提供流媒体服务,费用为每年119美元;据媒体报道,AppleTV+免费试用时间将延长至2021年7月。

奈飞官网信息显示,当前的会员价分为8.99美元/月和15.99美元/月。奈飞的定价,对价格敏感的用户而言相对较高,这会多订阅用户复购产生一定的影响。

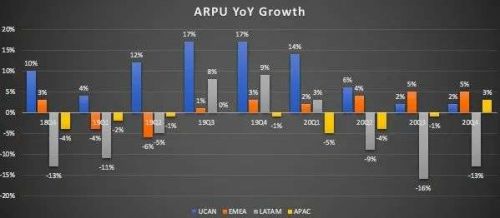

(数据来源:奈飞财报)

从上图可以看出,2020年Q2以前,美国和加拿大地区(的人均收费同比增速是最快的。该地区同样是奈飞的主战场。

从2020年Q3之后,欧洲、中东和非洲地区(EMEA),以及亚太地区(APAC)人均付费增速加快,领先美国和加拿大地区(UCAN)增速。

据韩国一项数据显示,韩国人2020年在奈飞流媒体服务上的花销超5000亿韩元,较前一年增加一倍。

然而,在去年10月,奈飞将标准计划的价格提高后,从2020年Q3开始,其人均付费同比增速放缓,甚至在一些国家和地区出现了同比负增长的情况,付费用户对价格具有较强的敏感度,奈飞主战场以外的国家和地区,用户的付费意愿在下降。

除了价格以外,决定流媒体平台付费用户复购率另外一个核心是优质内容。随着人们对付费模式接受度不断增加,越来越多的用户愿意为优质内容“买单”。

1月12日,奈飞宣布2021年在美国将发现70多部电影,涵盖喜剧、恐怖片、家庭电影等多种类型。

相比之下,迪士尼计划在2021年推出32部电影和电视剧,其中电影约有23部。

虽然数量上迪士尼与奈飞还存在不小的差距,但并不影响迪士尼成为奈飞最主要的竞争对手,更何况,迪士尼旗下流媒体服务Disney+上线仅一年多。

根据尼尔森数据显示,2020年在原创剧集榜单中,奈飞作品《黑钱胜地》以305亿分钟的观看时长位列第一,《路西法》以189.8亿分钟时长位列第二,紧随其后的是《王冠》和《养虎为患》。迪士尼出品的《曼达洛人》以145.2亿分钟的时长位列第五。

相比奈飞,迪士尼的优势在于其拥有庞大的内容库和电影实力。在尼尔森数据中一项流媒体电影观看市场榜单上,Disney+占据了前十名中的七个位置。《冰雪奇缘2》和《海洋奇缘》分别位列第一、第二;奈飞的《爱宠大机密2》排在第三位。

这反应出,原创内容对流媒体平台获取用户固然重要,但热门影视剧更容易吸引更多眼球,有助于流媒体服务平台拉新。

当前,新冠病毒肺炎疫情仍旧在全球蔓延,人们线下社交活动、观影娱乐、出游等活动一定程度内受到限制,各流媒体服务平台持续“坐享”疫情带来的流量红利,有助于流媒体服务平台减少营销开支。

以奈飞为例,2020年,其市场营销开支在连续4个季度同比减少的情况下,确保全球流媒体付费的用户的持续净增。

财报显示,2020年四季度,奈飞市场营销支出为7.63亿美元,低于去年同期的8.79亿美元。2020全年,市场营销开支22.28亿美元,较2019年的26.52亿美元,减少16%。

财报显示,2020年四季度,奈飞营收成本为41.65亿美元,高于去年同期的34.66亿美元。其中流媒体内容的摊销占营收成本的大部分,也就是说,内容成本是奈飞最大费用开销。

奈飞内容成本由两部分构成,一部分是版权授权许可费用成本(Licensed Content),这部分费用主要对应的是奈飞DVD租赁业务。奈飞通过获取播放许可来扩充其流媒体库,以吸引和满足用户。但随着奈飞资质内容的增加,奈飞也在减少授权许可的内容。

另一部分则是原创内容制作成本。而制作成本市在内容创作是支付的,远远早于内容在服务上可用的摊销时间,这直接影响到资金的流动性,也是公司经营活动中使用的净现金和多年负自由现金流的主要原因。

原创内容非常“重”,需要大量的资金支持。2020年前三个季度,奈飞的自由现金流一直为正值,到了第四季度自由现金流为负。

奈飞表示,第四季自由现金流为负,主要是由于一些地区重新开始生产所致。

财报显示,奈飞2019年自由现金流为﹣33亿美元,2020年全年自由现金流为19亿美元。截至2020年12月31日,公司现金及现金等价物为82.06亿美元。

迪士尼也在加大在内容制作上的投入。2020年,迪士尼在内容制作上花费约20亿美元,迪士尼还表示,到2024年,年度内容预算将增长至85亿美元。

流媒体行业竞争日益激烈,原创作品创新和输出能力,将会决定一个平台的核心竞争力。奈飞作为流媒体龙头,相比其他后来者有着明显的优势,但付费用户规模想要获得较高增长也面临较大压力。

本文来自微信公众号“异观财经”(ID:DifferentFin),作者:鬼神前鬼

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号