本文来自微信公众号“每经头条”(ID:nbdtoutiao),作者:毕媛媛 温梦华

“影院排片要收额外的排片费,这对于制片公司来说也是很大的压力,大家知道春节期间一部片子的排片费要达到多少吗?很多片子要上亿的排片费。”

“影视公司都需要资本的支持,但‘投资需谨慎’,资本市场是太谨慎。他要你的条件,基本上就是来割利润的。”

在上周刚结束的第24届上海国际电影节上,大家唇枪舌剑,焦点全是“钱景堪忧”。

分析最近6年的数据可以看出,2015年是影视与资本结合的高光时刻,2018年影视寒冬来临,此后每一年行业都在喊“难”。

“娱乐文化产业仍然是国民经济中重要的产业之一,但当行业头部集中化后,资本首先也不会盲目进入,而是会选择一些他们相信能做大的公司来投资。”

天风证券副所长、传媒互联网首席分析师文浩对《每日经济新闻》记者表示,对于当下传媒股而言,当下是早春,仍然会感受到寒意,但在早春之后是适合有生命力的公司继续成长。“如果一家公司本身没有竞争力,等不到夏天也会死掉。”

影视行业投融资的真实现状如何?传媒行业未来发展怎样?《每日经济新闻》经过持续数月的观察、调研、采访,隆重推出行业投融资报告,总结过去,记录现状,窥见未来。

融资:数量锐减,恢复缓慢

(1)2018年没有一家传媒股完成首发融资

2016年至今,传媒板块包括首发和增资在内的融资事件共有143起,其中2016年和2017年是顶峰,每年分别有46起。但从2018年起,行业迅速降温,融资数量锐减74%,只有12起。之后,传媒股融资情况连年好转,但距离鼎盛时期的2016年和2017年,仍有着一半以上的差距。

按照融资类型划分,Choice数据将整个A股传媒股的融资划分为首发、增发两大类型。

将传媒股的融资数据拉长来看,2016年~2021年近6年间,传媒股首发融资累计37起。其中,2016年、2017年是A股传媒股的上市高峰期,仅这两年传媒股首发融资累计达24起,占总数的近三分之二,远超其他时间。

每经记者注意到,2018年是一个明显的分水岭。2018年传媒股首发融资为0,这意味着2018年未有传媒股完成首发融资。随后,2019年~2020年,传媒股首发融资数量呈下降趋势。2021年截至目前,传媒首发融资仅完成2起。

(2)近6年A股传媒股增发融资规模超2000亿元,2019年最突出

增发融资方面,2016年~2021年近六年期间A股传媒股累计完成106起增发融资,总计融资规模超2000亿元。

其中,单从数量看,增发融资的高峰期依旧出现在2016年~2017年,这两年累计增发融资高达68起;不过,从融资规模来看,增发融资规模最大的年份为2019年,虽然仅7起,但融资规模达584亿元。这主要是由于世纪华通、万达电影、芒果超媒、当代明城等传媒股均在当年完成了规模不小的融资。

(3)世纪华通获超268亿元募资,为近6年最高

近6年,传媒股增发融资中,募资额最高的是属于互联网板块的世纪华通,募集了268.73亿元资金。与影视更为接近的芒果超媒和万达电影,也分别募资了115.51亿元和105.24亿元。以上前五笔传媒股的募资,都发生在2018年和2019年,而仅5笔募资,金额就达到了742亿元。

股价:比起最悲观时已有好转,但仍跑输整个市场

“传媒股整体上来看,估值仍处于一个历史的中下线,跑输了整个市场。但比起最悲观的2016年~2018年,当下的传媒股已经消化了很多历史上的估值风险和负担。将时间线拉长来看,A股传媒股虽然仍弱于大部分行业,但已经不再是最差的,要看到A股及中概股的头部互联网 传媒股在2019~2020年表现并不差。”文浩告诉每经记者。

文浩认为,从历史维度来看,传媒股迎来拐点这一说法并没有问题,传媒股虽然在相对变好,但是并没有出现2013~2015年的鼎盛时期。

不过,在文化行业持续投资13年的弘毅投资董事总经理崔志芳认为:“虽然现在大家都在探讨电影行业处于低谷期,但我们认为这也是一个新周期的开始。”

(1)电影股仅万达电影、光线传媒进入传媒股2020总市值TOP10

Choice数据显示,在申万一级传媒行业173家传媒公司中,各个传媒股2020年年末市值分化明显,有如中公教育、芒果超媒等站上千亿市值的公司,也有如当代东方、长城动漫等市值仅几亿元的公司。

即使是在2020年年末总市值TOP10中,也出现了三个层次:排名第一的中公教育总市值超2000亿元;排名第二、第三的分众传媒、芒果超媒则站上千亿市值;而从第4名开始,市值也出现了明显的断崖式下滑,排名第四的三七互娱,2020年年末总市值为659亿元,为芒果超媒市值的一半。

其中,在年末总市值TOP10中,仅有万达电影、光线传媒两家电影公司,市值排名分别位于第7名、第8名,为403亿元、354亿元。而曾经在影视跨界浪潮中风光无限的长城动漫、当代东方等,如今则一地鸡毛,总市值不足10亿元。

(2)芒果超媒快速崛起,资本市场闻声而动

在记者统计的167家A股传媒公司中,2020年年末股价相比年初股价下跌的公司累计高达136家,占比超八成;2020年年末股价相比年初股价上涨的公司仅31家,其中,除芒果超媒、掌阅科技等公司外,万达电影、光线传媒、华策影视等头部影视股均不在其中。

2020年对芒果超媒而言,是快速崛起的一年。2020年,芒果tv共上线40余档综艺和57部重点影视剧。截至2020年末,芒果TV有效会员数达3613万,较2019年末增长96.68%。其中,《乘风破浪的姐姐》大爆,更是成功助力芒果超媒站上千亿市值。

值得注意的是,167家传媒股2020年年末股价相比年初股价下跌TOP5中,完美世界出现在第五名,其2020年年末股价相比年初股价下跌了近20元。

记者注意到,2020年7月下旬后,完美世界的股价开始一路向下,但是依然有众多投资机构看好。

今年1月,完美世界展开了一次股票回购计划。该公司表示,“为维护广大投资者利益,增强投资者信心”,拟使用自有资金以集中竞价方式在未来12个月内回购公司股份,用于股权激励或员工持股计划。

不过,在公司发布相关回购计划后,该股仍持续走低。今年3月,完美世界进入了下滑道,3月15日股票甚至跌停,期间遭三大机构抛售。

(3)13家头部影视股,近八成2020年股价下跌

Choice数据显示,在13家头部影视股2020年全年股价累计涨跌幅中,仅有3家公司全年股价累计实现上涨,分别为光线传媒、唐德影视、横店影视,其中,唐德影视累计涨幅最大,2020年全年涨幅也只有5.14%。

剩余10家公司,2020年全年股价均为下跌,占比近八成。欢瑞世纪和慈文传媒2020年股价跌幅最明显,分别下跌47.9%、46.82%。

当前正是变革时代,有非常多的投资机会和新趋势。崔志芳认为,在中国市场,有门槛的资源是IP和版权,未来这部分一定会爆发,真正拥有IP和版权库的公司,才有持续性的发展价值。其次,科技驱动也是一个好的投资机会。“新技术驱动,对整个影视业乃至大文化行业,都是节能和提效的变革。”

营收:电影股、院线股受重创,电视剧公司两极分化

(1)传统电影公司持续亏损

2020年,是电影行业受到重创的一年,头部电影公司除光线传媒能够微弱盈利外,万达电影、华谊兄弟、中国电影等传统影视公司皆亏损。万达电影营收62.95亿元,但亏损68.41亿元,也成为影视公司2020年亏损之最。华谊兄弟2020年继续亏损,并已连续三年亏损。

万达电影在2020年财报中称,公司国内影院实现票房27.01亿元,同比减少65.5%,观影人次7511万,同比减少62.7%。金逸影视也表示,疫情直接影响了公司的经营收入,但公司仍需承担相应的固定成本,导致报告期内利润亏损。

2020年,头部电影公司、院线公司,营收均同比大幅下滑,三家院线股的营收甚至同比下滑超过50%,净利润方面,金逸影视同比跌去超过570%。

行业缺钱,公司叫苦不迭,早已是这个圈子里不争的事实。在经历了行业调整和疫情冲击后,万达文化集团总裁兼万达影视集团总裁曾茂军强调:“行业没有高速增长后,资本就回归理性了。我认为目前这个阶段,长期看好资本在线和部分投机资本离场,对于整个行业而言不是坏事。随着泡沫破灭,这个市场最终沉淀下来的是一批在内容生产和产业链发展上有优势的公司。”

值得注意的是,赛富亚洲投资基金创始管理合伙人阎焱同样再次从电影投资角度给行业提醒:疫情已经给电影行业带来永久性改变。在他看来,电影投资本质上都是高风险投资,指望电影投资能赚钱,一定要明白那是小概率事件。

(2)头部电视剧公司两极分化

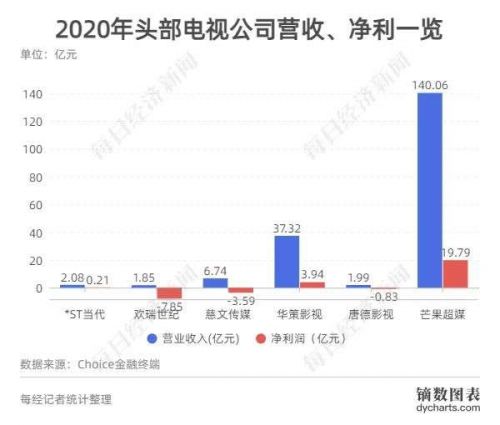

2020年,电视剧行业受疫情的影响并没有如电影般严重。头部电视剧公司中,华策影视以37.32亿元的营收、3.94亿元的净利领先,被ST的当代东方缩紧规模,但也实现了微弱盈利。依托于湖南广电的芒果超媒,严格意义上并不属于电视剧公司,在多部爆款综艺、强大自制能力的加持下,资本市场对芒果超媒不断看好,芒果超媒股价连刷新高。

“电视剧的头部公司,比如华策影视,仍然持续保持很高的制作水准,业绩也出现正增长,股价从2015年高峰仍回落不少。市场更多从全行业商业模式比较,给了20多倍的估值。”文浩分析称。

(3)2020年37.6%的传媒公司亏损

根据Choice数据,173家传媒公司中,2018年和2019年的盈利数量和亏损数量都较为稳定,2020年成为波动最大的一年。具体而言,2020年,传媒公司中有65家亏损,占比从2019年的26%增长为37.6%。

走过谷底的华谊兄弟,凭借电影院恢复开业后上映的首部大片《八佰》,收获超30亿元的票房,华谊兄弟成为唯一一家净利同比增长的电影公司。

电视剧公司的情况比电影、院线公司良好,ST当代、华策影视、唐德影视、芒果超媒等公司的净利均同比增长,其中唐德影视营收同比增长273%,正在走出“范冰冰阴霾”。

(4)现金储备情况两极分化严重

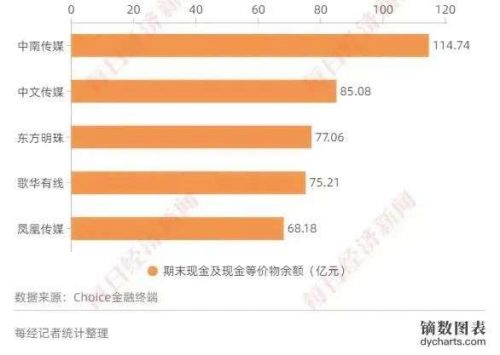

Choice数据显示,173家传媒公司中,2020年的现金储备情况两极分化严重。截至2020年末,现金储备最充裕的是中南传媒,期末现金储备及现金等价物余额超过114亿元,中文传媒、东方明珠、歌华有线和凤凰传媒的现金储备也均在60亿元以上。

A股传媒股2020年现金储备TOP5

但现金储备排在最后的五家公司,甚至只能用万元来形容。现金储备最为紧缺的是*ST长动,截至2020年末,只有56万元,*ST富控、*ST晨鑫、文化长城的现金储备也都在千万元之内。垫底的五家传媒公司中,有四家已被ST。

疫情期间,现金储备的充足与否对影视公司而言的确有一些影响。比如万达电影、光线传媒现金储备很充沛,因此比较从容;而对于现金储备不好的公司,则会被慢慢清退出行业,因此行业最终留下的都是头部的公司。

“深层次来说,2015年之前,并购+传媒概念疯狂。但经历了行业的一系列事件后,市场越来越看重商业模式。一个行业、公司的商业模式、竞争力、护城河决定了它的合理市值和业绩的增速是什么。比如光线就比一般的影视公司持续给予了更高的估值。”文浩表示。

他认为,现在市场对于影视娱乐的纯项目制公司的波动性,有了深刻的意识,也体现在估值上。这就是资本市场这两年推崇的价值投资,投资是看中一个公司的长期价值,不只是一个案例业绩的波动性,持续性、确定性更重要,本质上还是商业模式。

易凯资本有限公司创始人兼首席执行官王冉同样认为“商业模式”是核心。在他看来,很多人都说电影产业正在经历冬天,似乎冬天过去,春天就应该会到来。“但如果电影产业不做根本的改变,你等不来春天。”

王冉指出,如果电影行业不从根本上进行模式转变,本质上不该吸引社会资本来投资。那要如何走出困境?“一看媒体平台,二看监管环境,三看消费市场,尽管’优爱腾’已经在市场上三分割据,但从电影入手打造新播放平台仍有机会,无论是IP延伸出线下互动体验,还是电影院内部的空间重构,都有大量与新消费重合、创新的可能性。”王冉表示。

硬件建设:影城增速放缓,向头部化集中

(1)2018年之后,中国影投企业数量增速明显放缓

2016年~2021年近六年间,中国影投企业数量先是在2016~2017年呈现快速增长;2018年影投企业数量年底存量达到最高,共1596家;随后,2018年~2021年,中国影投企业的增长趋势明显放缓。

启信宝数据显示,2016~2017年,中国影投企业数量保持着336家、202家的新增数量,同期注销数量则仅为36家、34家。但从2018年开始,每年新增数量开始逐年下滑,每年吊销、注销数量则大幅上升。其中,2019年注销数量远超当年新增数量。

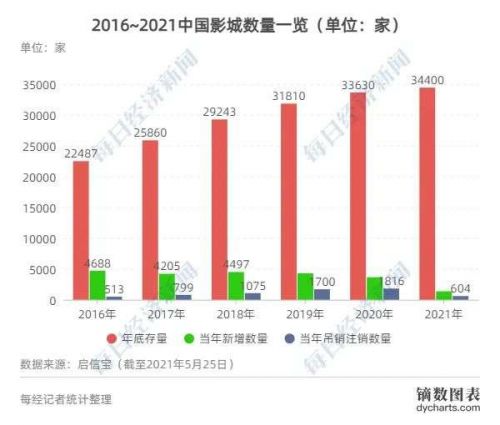

(2)中国影城持续增长,呈现两个变化阶段

影投行业的变化一定程度上影响着影城的发展和变化,在数量变化趋势上,二者基本保持了一致的走势。

启信宝数据显示,2016~2021年,中国影城数量总体上保持着增长趋势。但是同样呈现了两个变化阶段:2016~2017年新增数量呈现持续上涨的走势,每年保持着超4000家的新增数量;但2018年之后,影城每年的新增数量则开始下降。

相反,2016年~2021年期间,中国影城每年注销、吊销数量则呈现每年递增的趋势。2020年,中国影城吊销、注销数量高达2000家。截至2021年,全国影城数量为34400家。

非上市影视公司:一年累计256起融资,天使轮最受资本青睐

2016~2021年近六年间,中国非上市影视公司整体数量翻了一倍以上,从2016年的超30万家增长到了2021年的超76万家。

在每年增长数量方面,2016~2020年均保持了增长的趋势,不过到了2021年,截至目前,影视公司数量仅新增6万多家,低于去年新增数量的半数;在每年吊销、注销方面,2019年、2020年为非上市影视公司注销的高峰期,这或许与2018年行业大环境有关,当年随着霍尔果斯税收政策的变化,大量影视公司注销。

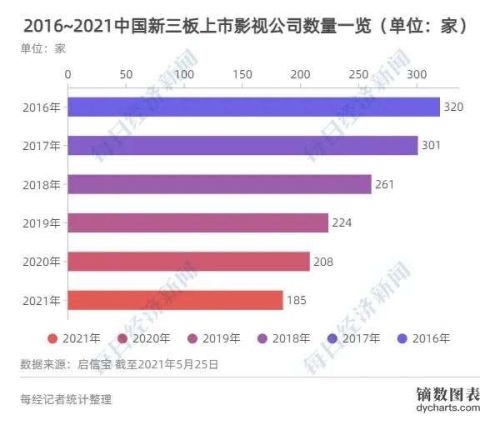

(1)新三板影视公司2016年超300家,2021年不足200家

中国影视公司在新三板领域的表现,整体上呈逐年下降的趋势。数据显示,2016年中国有超300家新三板挂牌影视公司,到了2021年降至不足200家。

事实上,进入2018年,影视板块就一直承压。影视指数不断下跌的背后,影视公司IPO之路也愈发艰难,新三板的影视公司日子也不好过。2018年,乐华文化、嘉行传媒、中汇影视、原石文化、锐风行、唯众传媒、金色传媒、盛天传媒等多家新三板影视公司摘牌。

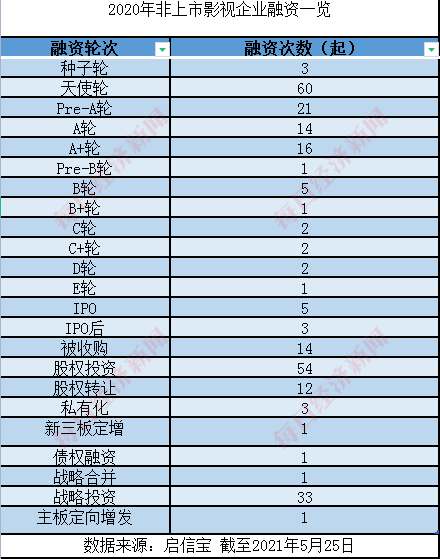

具体到非上市影视公司的融资,2020年一整年,非上市影视公司共完成了256起融资。其中,次数最多的轮次发生在天使轮,共60起,占比达23.4%;股权投资则发生了54起、战略投资为33起,占比分别为21%、12.9%。

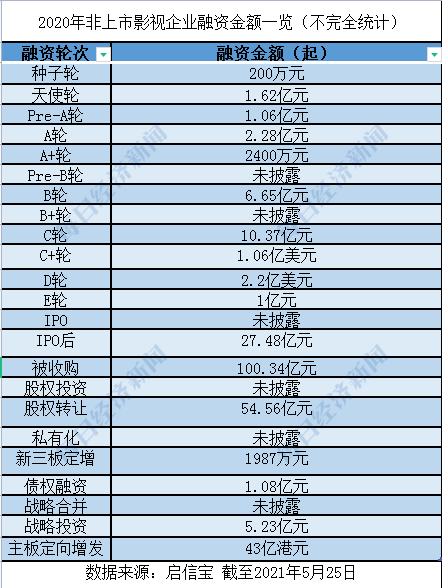

从融资金额来看,据不完全统计,大额的融资主要出现在融资轮次的中后期,比如C轮、IPO后、股权转让等阶段。

(2)2021年,24位明星拥有近140家工作室

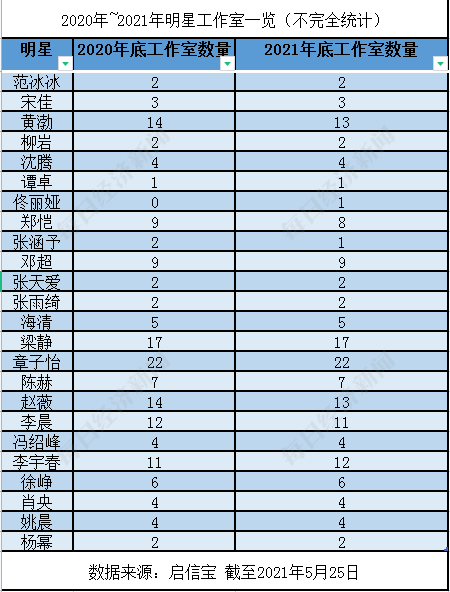

“郑爽事件”再次将“阴阳合同”“明星资本”等摊开在大众视野中。启信宝数据显示,在排除重名的不完全统计之下,24位知名演员均拥有自己的工作室。

2020~2021年,拥有工作室最多的要数章子怡,共拥有22家工作室;其次为梁静,拥有17家;黄渤排名第三位,拥有13家。此外,赵薇、李晨等均有超10家工作室。

在2020~2021年工作室新增变化中,上述24位明星中,有11位明星的工作室数量发生了变化。李宇春在2020年新增3家工作室,在2021年新增1家;陈赫和张雨绮则在2020年分别新增2家;此外,佟丽娅、黄渤、章子怡等工作室数量均有新增。

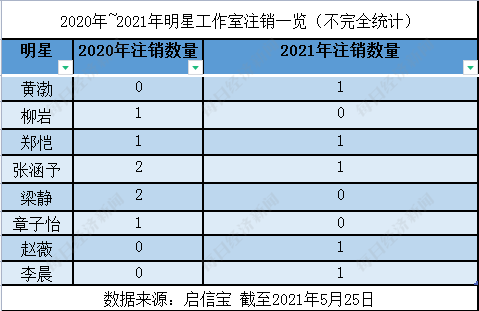

此前,在相关部门表示要严查“郑爽事件”之际,多个明星工作室被注销也引发关注,“明星工作室接连注销”话题随之登上微博热搜榜。

据不完全统计,今年涉及关联企业注销的名人包括魏大勋、姚晨老公曹郁、何炅父亲、邓超、唐嫣、文章、马薇薇、那英(后撤销简易注销公告)、赵本山、朱正廷、孟美岐、吴宣仪、沈腾、井柏然、王千源等。

公开数据显示,2021年一季度我国在业存续“艺人经纪”相关企业新增147家,同比减少41%。

记者手记|早春之后,有生命力的公司继续生长

当完整的、理性的《报告》最终呈现,并未有如释重负之感。一个个数据的曲线变化,将近6年的影视大环境凝练,数字足够冷静,我们也应该有所警醒。

从万人追捧的高光时刻,到寒冬时的资本退潮,影视股这些年风起云涌。行业正在一点点挤掉曾经的泡沫,努力回到正轨,但仍荆棘满地。

本该热闹喧嚣的上影节,被几大影视公司掌舵人大吐一番苦水,虽未直言,字里行间皆是不易,钱紧便是难。

知名导演陈思诚在第四届中国影视资本峰会上谈到自己100多亿元票房的成就时表示:“一谈钱就汗颜,我们这个行业空有影响力。”

过去常常说“行业洗牌,优胜劣汰”,到今年的上影节越来越明显的趋势是:不仅是抗风险能力不足的小公司、新公司出局,连头部公司也在洗牌、缩编。上市公司不一定能跻身龙头之列,老牌玩家也不乏掉队者。诸如北京文化、新文化、基美影业等,也曾在上影节上热热闹闹地办活动、推新片,今年都已没有声音,有的甚至淡出了行业。

上影集团、华谊兄弟、博纳影业、万达电影、腾讯影业发布片单,在内容上谋系列化开发、推出新主流电影,是其共同策略。新公司方面,最值得关注的是“抖音电影人之夜”,短视频和电影宣发越来越深度地绑定,在尝试了从宣发合作到联合出品的两个阶段后,抖音即将推出首部主出品的电影。

2021年的上影节,能办活动的公司、能出席重点论坛的大佬们,其作用除了战略发布,还有一种提振士气、展示实力的意味。

“娱乐文化产业仍然是国民经济中的重要产业之一,但当行业头部集中化后,资本首先也不会盲目进入,而是会选择一些他们相信能做大的公司来投资。”

行业的每一步发展,都能从资本的动向中窥探。融资额的变化,股价的动荡,甚至影视公司的注销情况,都是最直观、最务实的风向标。

“当下是早春,但在早春之后是适合有生命力的公司继续。”我们相信文浩所说。

【备注】:

启信宝数据说明:

本次提取的数据为:影视投资企业统计数据、影城统计数据、非上市影视公司统计数据、非上市影视公司2020年融资情况。

1. 影视投资企业挖掘关键词:影视投资。

2. 影城挖掘关键词:影城、影院、电影放映、影院管理、影院经营管理。

3. 影视公司挖掘关键词:影视、电影、文化传媒。新三板上市的企业统计数据仅供参考。

4. 融资轮次分布的统计数据,为人民币币种的求和,其他币种未纳入统计。

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号