如果我们看内容和短视频产品,竞争的激烈程度,一点不弱于电商。

财报的结果来看,快手的MAU和DAU,2021年Q1环比只实现了个位数增长。而5亿级别的MAU基本是快手的天花板。之所以下这个结论,支撑的论据,我主要从以下几点:

仍然只能抢下沉市场。快手的季度新增用户,仍然以极速版带来的下沉用户为主。别的产品都在“破圈”,快手却仍然在下沉市场抢占“老铁”。这侧面说明,快手还是在舒适圈内获客。而北上广深和二线城市的几亿人,快手并没有很好的获取方法。在获客和投放策略上,也并没有看到快手针对这群人,做过大型的营销和活动。

针对全网的用户,快手唯一的电视上投放的广告片,是“在快手,拥抱每一种生活”;拍的极为向上,但从人群的触达上,它的主流收视人群,并不在一线城市。反观美团优选、拼多多这两家在同一电视台的投放:则显得非常接地气和科学。广告的Slogan,受众甚至不需要文化,就可以听懂。

为什么快手无法破圈?

如果说“调性”一词,缺乏科学论证。那我们说“物以类聚、人以群分”,会更贴切。一开始,快手的早期人群,是乡土气息浓厚的老铁,并且,在用户过亿、再到今天5亿的增长过程中,平台也是默认“老铁”这一主流人群。

这种标签和定位的强化,不仅使新增用户扮演了自我强化的角色,平台仍在进一步“加杠杆”强化。从快手的很多营销活动上看,经常会提“老铁经济”、“老铁文化”,这种无形的“加杠杆”,也默认阻挡了圈外的人群。

经过多个季度的用户强化和平台自我强化,快手的老铁烙印,越来越重。跟抖音的7亿MAU比,快手到5亿,MAU已经触到了天花板了。而抖音多出来的2亿多用户,不正是快手应该破圈的人群吗?

快手在最适合破圈的时候,却还是老铁的定位,错过了最好的选择。美团可以通过社区团购下沉、京东可以通过京喜打下面的人群,甚至B站都通过:“你感兴趣的视频,都在B站”,一步步破圈,而快手到今天,还是浓郁的“老铁文化”。

时长,是继MAU后,第二个见顶的指标。一个用户的时长,季度长了10分钟。

时长的上涨,我们仍然一分为二来看。确实是上涨了,但是有一部分用户,尤其是极速版,快手对这部分用户,做了一些用户激励的措施。比如签到、积分、红包等。如果把用户激励的费用去掉,快手的用户增速和时长,会难看很多。

而目前更现实的情况是:在内容产品激烈已经极为严峻的情况下,快手还面临被别人抢时长的风险。所以,在时长面临接近天花板的时候,快手的广告收入还能增长130%,这是极为反常的。为什么?

时长见顶+新增用户见顶=ad load(广告负载,以下简称ad)必然见顶。一个DAU,去年每天90分钟,今年每天100分钟,只增加了10分钟,平台的广告收入增长100%。简直媲美:“充电5分钟,通话两小时”。对应到平台ad load,必然大幅增长。而ad的上限,一定很快面临天花板。天花板就是用户觉得受到打扰,时长转而往下,打开少了,不愿意被侵扰。

如果减少ad对用户的打扰,只有把算法做到极致:让更多的广告,在用户那里,成为“内容”。比如抖音,ad load据说早已过15%,但字节的年度收入增长,还能达到80%。我觉得和算法的能力以及平台对用户的理解,有非常大的关系。

而互联网行业的广告增速,2021年已经下降到15%。快手100%的增速,更像是短期的非理性繁荣。而我们回望一季报,虽然广告增速超过100%,总收入也只增长30%。而IPO的时候,招股书中的年度收入,快手还是接近100%的收入增长,如今却给人一种“断崖式”下跌的味道。这一切的原因,到底是为什么?

节奏的失控

这个词汇,我觉得用在快手身上,再合适不过了。我们还是回到那个公式:

收入=DAU人均feed*ad load*ad price。

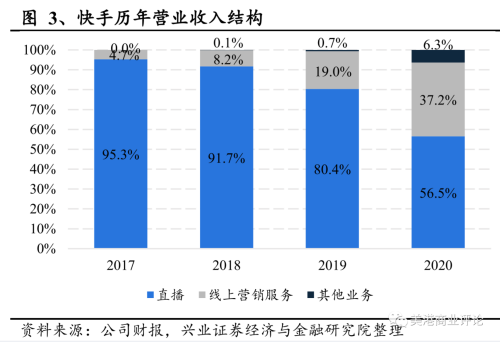

在IPO之前,2017、2018、2019年的直播收入占比都超过了80%,直到2020年全年,直播打赏收入仍然占比超过56%。这种收入模式,和抖音大相径庭。关于这点,我跟一个一级市场的朋友聊过,抖音从开始到现在,从没有把打赏,作为自己的核心;并且, 抖音的打赏收入占比,也要低于信息流广告收入。

如果我们回到上面的公式,快手在直播打赏的高峰期,也就是2017~2019,公式中,最被忽略的一项是什么呢?人均feeds!彼时用户在高速增长,但是内容的建设,几乎被公司忽略了。因为公司的收入,“躺着”就能有打赏。甚至,公司的信息流业务,都不是发展的重心。而2020年,直播停滞往下的时候,公司突然发现靠直播打赏是撑不起来大盘的,只能“猛攻”信息流。

而快手的发现页面,新增的各种频道,俨然成了一个视频版的微博。已经用尽所有力气,来“填充”频道、填充内容,成了一个视频媒体。

如果把上面公式,套在抖音上,你会发现:抖音的每个节奏,都踏的比较准:DAU对应用户增长、人均feeds对应内容运营、ad load对应广告数量和质量,ad price对应到现在增加的电商广告和兴趣电商。在用户端和商业化阶段,每个节奏,都把控的极为精准。

而快手的电商,还是停留在1.0的主播吆喝卖货时代。不管从用户端还是商家端,快手都没有很好的满足需求。所以,我们看快手电商的take rate,只有区区1%出头。快手一季度的电商GMV为1186亿元,对应到财报中的“其他收入”为12亿元,直播电商的take rate,仅为1%左右。

在快手的收入公式里,新用户见顶,是第一个枷锁,时长的见顶,是第二道枷锁,在两个枷锁面前,要想涨收入,只能疯狂的加ad。不要和我说直播电商,这个take rate水平,即使快手今年8000亿的直播带货,收入也只有80亿。对于一家8000亿市值的公司,80亿的收入,非常小。

ad load见顶、ad price竞争激烈,并且,ad还存在持续降价的风险。从常识和事实上,快手的信息流广告,我觉得今年可能就接近天花板。除非快手能打开巨量的用户增长。但目前看,在一季度开支了110亿的销售费用后,MAU和DAU只实现了个位数的增长,今年全年,后面在新客获取上,只会更难。

说个笑话:微博过去两年,效果广告的增速接近为0。

而在公式里,快手的DAU和时长接近见顶,是第一步,第二步,必然会重蹈微博的历程:广告增速也同步下降。微博的广告里,维持增长的,主要靠自己特色的KA广告。和明星、垂直的KOL绑定、话题热搜等。只要品牌想投这块,只能来微博。而快手的广告,几乎都是效果广告,所以这块的竞争,比微博的广告环境更为激烈。

因为对广告主来说,他们的核心就是转化和ROI,哪边ROI高、立马会掉头。

不管短视频,还是电商,在新增用户到顶的同时,相互抢用户、抢ad,只会越来越激烈。而现实和真相是:绝大多数的产品,都在被抢的过程中一路杀估值:看看最近三年的映客、陌陌;而抢人的则一直抢、一直爽:比如抖音和Tiktok。

而快手即使到了海外,也不是蓝海啊!至少有两家公司在等着迎接呢:Facebook和Tiktok。

所以,今年以来,那两个旧词汇,又被重新拎了出来:一是出海,二叫跨境。一个对应内容,另一个对应电商。

作为国内第二大短视频产品,快手凭借独特的产品气质,吸引了海量的用户,也创造了巨大的价值。但是从经营和投资上,并不完全算一家一流的公司。在直播打赏最好的时候,公司却没有大力建设内容;当直播打赏往下的时候,才突然想到信息流广告这个增长,然后一把到底;如果这块收入年底见顶,公司还有什么牌呢?

塔勒布在《反脆弱》一书中,对脆弱的反义词,做了一个定义:并不是坚固。而是在脆弱前面,加个负号,即:负脆弱。而老铁的反义词,显然并不是北上广精英,而是中性和中间地带。这里面既包括了北上广深,也包括了二三线城市。但快手在坚硬的老铁标签中,越走越远,远走越深,今天已经强化到极致。真正需要的是人群的反脆弱。世界上,并不只有老铁,也不是只有精英,而是有一大群非老铁。

雪球创始人方三文,对互联网的竞争,有一个提法,叫“老二非死不可”。今天看,老二虽然没有死,但是和第一名比,压力显而易见。内容和电商,这两个大行业,都不算“赢家通吃”的行业,但是竞争可以一起:一起抢时长、一起抢用户、一起抢ad。这种白热化、超常规、贴身的竞争,使互联网和内容产品竞争愈加激烈。

不管是内容还是电商产品,能摆脱和解决竞争的,具备的共同特质,一定是:能破圈、能持续提升用户时长,体验差异化,基本盘稳固的同时,还能抢别人。

利益披露:发表文章时,并不持有快手任何多空仓位,所有意见,并不构成投资意见或建议。

本文来自微信公众号:美港商业评论(ID:meigangpl),作者:王海天

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号