短视频全面融入大众日常生活,短视频剪辑工具产品也随之搭上了快车。

近日,移动端视频创作软件和服务提供商杭州小影创新科技股份有限公司(简称“小影科技”)向深交所递交招股书,欲在创业板上市,拟募资8.05亿元,用于研发、营销及项目建设,国泰君安为其独家保荐人。

提及短视频剪辑和创作,抖音和快手两家附属的剪辑工具可能会是大多数人的首选,其次还有爱剪辑、快剪辑、VUE等诸多APP可选。据七麦数据显示,在中国内地苹果应用商店摄影与录像榜单上“小影”App的下载量也仅排60位左右。

作为冲击“视频剪辑第一股”的角色,小影在国内的认知度和下载量并不算太高。那么其底气和勇气从何而来?作为工具类应用,其想象空间能有多大?

坐拥10亿全球用户,但七成收入仅靠一款产品

事实上,成立于2012年的小影科技是踩中了国内App出海第一个热潮的“出海老将”。

彼时移动互联网时代正快速到来,在手机上创作视频的需求开始出现,视频剪辑领域却还是一片蓝海。于是,小影科技看中切口快步入局,紧紧抓住了有利节点和发展红利。特别是从2014年开始尝试推出本地化特色的素材后,首款产品小影(VivaVideo)快速登顶Google Play巴西视频榜第一,并以此找到了快速增长的通路。

在招股书中小影科技也特别提到了本地化策略。通过根据不同国家和地区的经济水平、文化特性和消费习惯等情况在产品设计、用户获取和定价策略等方面实现精细化和差异化。小影科技创始人兼CEO韩晟在2015年曾表示,不用考虑太多运营层面的东西,小影就几乎零成本地在全球获取了一亿用户。

来源:小影科技官网

目前,小影科技主要有小影(VivaVideo)、VivaCut和节奏酱(TempoApp)等三款视频剪辑产品。公司产品已登陆200多个国家,支持12种语言,全球用户多达10亿。

2018年至2020年,小影的三款主要产品合计订阅用户数量分别达到了 161.53 万、209.13 万、290.62 万,增长势头明显。去年Sensor Tower也曾统计,小影(VivaVideo)在全球用户支出TOP10的视频编辑应用中排名第五,在下载量TOP10的视频编辑应用中排名第六,占有较大的市场份额。

来源:小影科技招股书

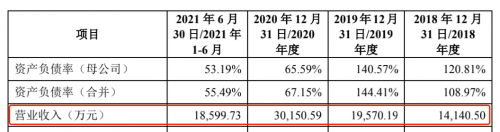

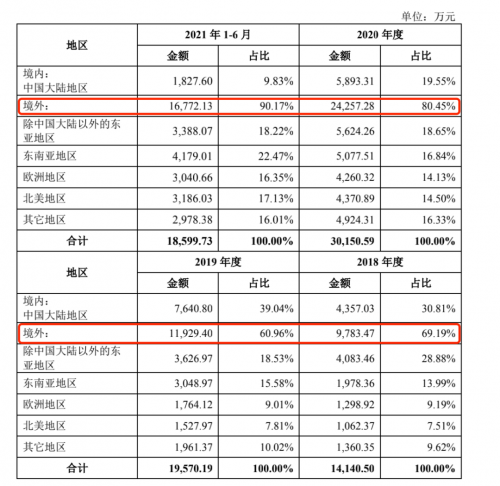

据招股书数据,2018-2021年上半年,小影科技分别实现营业收入1.41亿元、1.96亿元、3.02亿元、1.86亿元,2018年-2020年年均复合增长率为46.02%,2019年和2020年同比增速分别为38.40%和54.06%,呈明显增长趋势。

其中,海外市场的营业收入分别为9783.47万元、1.19亿元、2.43亿元、1.68亿元,占比也从69.19%一路增长至90.17%。

来源:小影科技招股书

与国内大部分工具类产品靠广告赚钱的玩法不同,小影科技的主要收入来源是移动端视频创作软件订阅业务,即用户付费。

2018年至2021年上半年,小影科技的订阅收入在总营收中占比均在八成以上,分别为1.15亿元、1.68亿元、2.85亿元、1.62亿元。这其中拳头产品小影(VivaVideo)自然是贡献了大部分营收——其订阅收入分别为1.05亿元、1.56亿元、2.40亿元、1.27亿元,在总营收中占比均达七成以上。

相比国内,海外用户的付费意愿明显较高,这是小影科技业务增长的主要驱动力。报告期内,小影(VivaVideo)的每付费用户平均收入由2018年的74.25元上涨至2021年上半年的112.96元,而VivaCut和节奏酱(TempoApp)的每付费用户平均收入分别由2019年的119.08元和2018年的220.53元,提高至2021年上半年的174.1元、305.82元。

当然靠一款产品打天下的模式,也明显存在一定风险。在招股书中,小影科技也提出了这一产品收入集中度过高的问题:若出现新的付费模式或出现新的替代产品等情况,公司整体收入将会直接受到不利影响。并且若小影(VivaVideo)无法及时更新迭代或经营策略出现偏差,公司整体的市场份额也会下降。

工具类产品的变现、增长难题待解

尽管小影科技保持了稳步增长,但作为工具类产品免不了要面对产品“先天”特性所带来的诸多问题。

最直观的是工具类产品壁垒不够高的问题。

市场上从不缺剪辑工具。从短视频行业整体来看,视频剪辑工具产品并没有太多差异点,这意味着竞争者众多。同时有巨头型玩家存在,剪辑工具更像是一个供用户免费使用的附属功能,例如在国内,抖音、快手有自己的剪辑应用剪映、快影,必剪、秒剪则是B站、腾讯推出的剪辑工具。而这会直接使得“靠用户付费来盈利”的变现模式不那么有想象空间。

海外市场上,字节跳动在去年4月推出了剪辑软件CapCut,YouTube也在今年年初推出了Youtube Cutte。当然在巨头之外,还有众多相似的剪辑产品。从Sensor Tower2020年全球热门视频编辑应用下载量Top10榜单来看,排名靠前的有来自美国厂商的PicsArt和来自韩国厂商的KineMaster,来自中国的则更多,例如杭州影笑的InShot,以及上海影卓的两款应用VideoShow(乐秀)和Filmigo Video Maker。

这一行业环境下,以订阅收入为唯一的主要营收项目、以小影(VivaVideo)为营收支柱的业务模式其潜在风险也随之被进一步放大。

其次除了行业内的竞争,工具型产品自身特点与互联网产品变现模式之间的矛盾也难以避免。

所有互联网产品赖以生存的基础是流量,想要变现和增长,要么是有持续的增量,要么就是要尽可能留住用户,提升其活跃度和粘性。但工具类产品本质上要高效帮助用户解决问题,也就是让用户“用完即走”,于是矛盾由此产生。

行业内解决这一矛盾的主要方式,是从做工具拓展至做内容、做社区。小影科技也曾尝试这一路线。早在2015年,韩晟就曾公开表示“有了一亿用户之后更焦虑”,因为产品功能不论怎么迭代活跃度仍很难提及。而从工具向社区转型是小影科技的目标方向。

但就目前来看,小影科技走向内容和社区的路途并不太顺利。

2018年至2021年上半年,小影科技分别实现净利润-798.21万元、-5053.18万元、4316.90万元、4199.18万元。之所以2018年和2019年连续亏损,小影科技在招股书中解释称是因为VidStatus产品投入较大、员工股份支付费用较高而导致。

VidStatus

VidStatus正是小影科技于2017年8月在印度市场推出的UGC短视频社区,为印度本地用户提供符合当地文化和用户偏好的短视频内容。尽管小影科技未提及该产品运营情况以及在去年是否受到印度市场“大环境”影响,但招股书中写明该产品已转型。

此外,小影科技在招股书中还提及公司于2018年10月开始做秀场直播业务,但因为无法有效支持主营业务发展,不符合公司整体发展战略,2019 年12月便已关闭直播平台。

没能顺利从工具跨入内容,韩晟在近期的采访也表示短期内也不会再考虑在内容方面做更多布局,而是要将重心放在不断提升产品以及给用户差异化的服务上,完成从流量思维到服务思维的转化。

同时,从整体的出海策略来看,小影科技主要强调的是要以“产品矩阵”思路来满足不同市场、不同用户的需求。很明显,其目标就是要摆脱仅靠一款产品生存的高风险局面。

来源:小影科技招股书

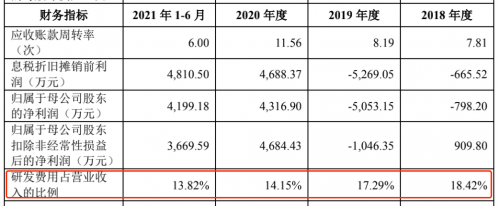

不论是做差异化还是做矩阵,势必会在一定程度上体现于研发投入。但就招股书数据来看,2018年至2021年上半年,小影科技的研发费用分别为2604.81万、3382.8万、4265.98万和2570.89万,占营收比例为18.42%、17.29%、14.15%和13.82%。而同时期内,行业平均占比均在23%以上。

小影科技的下一步行动似乎还未开启,产品单一、壁垒不够等问题仍亟需解决。

回望历史,步入短视频时代之前,图片编辑工具美图秀秀也是靠一款产品就敲开了港交所大门,市值一度逼近千亿港元,而如今只有72.24亿港元。参照这一“前辈”来看,若问题不解,成功上市后的小影科技或许也难以避免相似处境。

本文来自微信公众号“真探AlphaSeeker”(ID:deep_insights),作者:吕玥

栏目导航

栏目导航

甘公网安备 62010502000332号

甘公网安备 62010502000332号